贵金属价格剧烈波动下的投资者与银行双向风险研究

作者

作者

一、今年以来黄金白银价格中枢上涨明显,波动显着

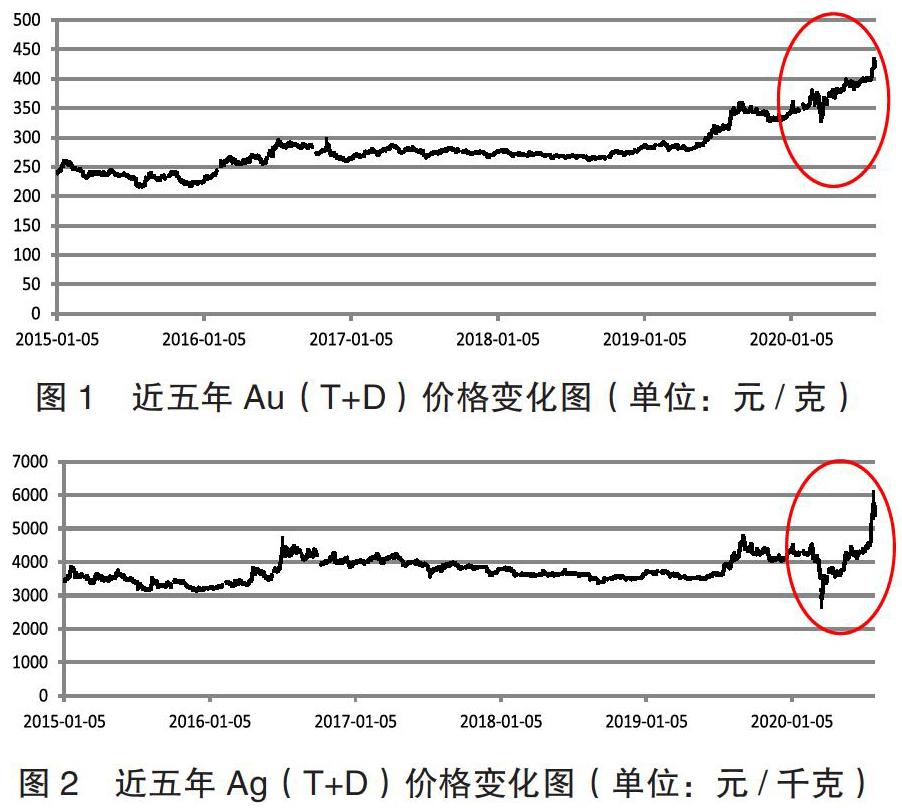

黄金和白银在历史上都是硬通货的代表。一直以来,黄金的货币属性较白银强势,避险、保值和抗通胀特性突出,而白银的货币属性虽弱于黄金,但其具有很强的工业属性,因此黄金和白银交易可看作全球经济动态的「晴雨表」,其价格和交易量可实时反映宏观环境动态。今年以来,全球政治经济形势复杂,疫情不断升温,导致贵金属市场价格出现大幅波动,黄金、白银价格处于剧烈上涨通道,单个交易日涨跌幅不断突破,价格不断创造历史新高。因为黄金、白银为全球市场业务,24 小时不间断连续交易,金银价格受不同经济体的刺激政策、国际关系以及疫情实时动态等影响,上涨势头迅勐,回调力度也强,价格走势越来越难以预测和研判。截至 2020 年 7 月 31 日 ①,黄金产品 Au(T+D)的平均价格为 375.53 元/克,最高价格为 435.99 元/克, 向上偏离 5 年内均价 16.1%,创历史新高。白银产品 Ag(T+D)的平均价格为 4146.43 元/千克,最高价格为 6131 元/千克,向上偏离均价 47.86%。价格中枢上涨明显,同时白银价格相较黄金的向上趋势更加显着。

此外,今年以来黄金和白银的价格呈现近 5 年来最剧烈的波动。近 5 年 Au(T+D)在 90.38% 的交易日里,价格波动不超过 5 元/克,但今年以来仅有 58.27% 的交易日价格波动落在此区间。近 5 年 Ag(T+D)在 88.08% 的交易日里,价格波动不超过 100 元/千克,但今年以来仅有 53.96% 的交易日价格波动落在此区间。从交易日分布情况来看,今年以来共 139 个交易日,占近 5 年交易日个数的 10.29%,但单交易日 Au(T+D)上涨超过 5 元/克、Ag(T+D)上涨超过 100 元/千克的交易日占近 5 年相同条件下交易日个数分别为 93.37% 和 93.7%,该比例远远超出实际交易日天数占比,反映出今年以来黄金、白银价格的大幅波动。

二、T+D 交易介绍

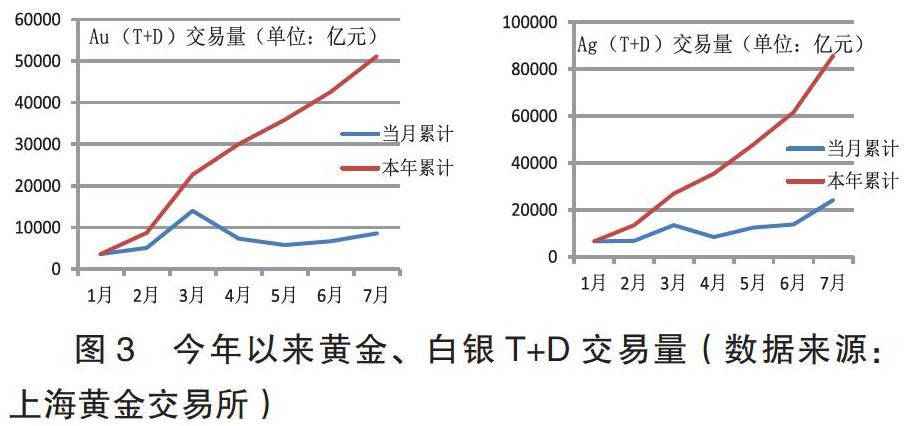

目前鲜少有像 T+D 交易一样同时囊括黄金、白银两个贵金属品种,并且紧跟现货价格、实时反映国际形势动态的投资产品。T+D 交易英文全称为 trading defer,是上海黄金交易所贵金属现货延期交收合约,目前有以下三个品种:黄金延期 Au(T+D)、mAu(T+D)和白银延期 Ag(T+D)。T+D 交易可实现买卖双向操作,形式灵活,门槛低,投资者通过参与 T+D 交易,既抓住黄金、白银保值避险优势,又在瞬息万变的市场中挖掘黄金、白银的相对价值变化。在今年黄金、白银价格呈现明显异动同时又大幅飙涨的情况下,加大了投资者对其的关注程度与投资意愿,交易异常活跃。

(一)交易形式灵活,紧贴金银现货价格

T+D 交易采用 T+0 交易机制,支持买多和看空双向交易,形式灵活,能紧贴黄金、白银价格。T+0 交易机制下,投资者可在同一交易日开仓和平仓。若投资者预判黄金、白银价格将上涨,则可做多买入,待价格上涨后卖出获利;投资者预判黄金、白银价格将下跌,则可做空,在并未实际持仓的情况下将黄金、白银卖出,待价格上涨后买入获利。虽然 T+D 业务与股票一样采用场内竞价撮合模式,按照「价格优先,时间优先」的原则撮合成交,但其双向交易的形式比证券交易灵活得多,在双向实时的交易过程中最直接地反应了市场供求关系,紧贴黄金、白银的价格,一般不会出现明显的价格偏离。

(二)投资门槛低,交易时段长

T+D 交易支持个人和机构投资者参与,且引入了保证金和杠杆制度,较贵金属现货实盘门槛低。例如,若黄金和白银的保证金分别为 8% 和 13%,黄金和白银的价格分别为 400 元/克和 5000 元/千克,则一手 Au(T+D)、mAu(T+D)和 Ag(T+D)仅分别需要 32000 元、3200 元和 650 元保证金。投资者可用 5 倍以上的杠杆撬动原本上万,甚至上十万元的贵金属业务,业务门槛大大降低。此外,T+D 业务没有固定的交割期,持仓时间不受限制,因全球金银市场是 24 小时连续交易,T+D 业务的交易时段也较股市长,24 小时内交易时间长达 13 个小时,其中夜盘时间从 20:00 持续到次日凌晨 2:30,丰富了投资者交易时段选择,提升了投资者的可操作性,大大提高了市场参与度。

三、投资者和代理银行的双向风险

T+D 的交易特征是一把「双刃剑」,在灵活交易机制的同时也具有极高的风险特征。目前商业银行(金融类会员)是代理投资者参与 T+D 交易主力,为了规避投资者保证金账户穿仓所导致的需要由商业银行垫资的风险,商业银行往往提高最低保证金要求,目前代理 T+D 交易的保证金约在 20% 左右,即约有 5 倍左右的杠杆,留出一定的缓冲。但当市场情况不利时,特别是在今年剧烈波动的行情下,很可能出现代理银行暴露代垫保证金的风险敞口,甚至形成不良资产的潜在风险。另一方面,一旦投资者交易方向与黄金白银价格整体变动方向向背,将承担超出预期的大幅亏损,风险系数极高。因此,T+D 交易具有投资者和代理银行的双向风险。

(一)投资者层面:亏损概率和金额双高

T+D 交易保证金、杠杆制的特性虽然减少了投资者的交易成本,降低了投资者准入门槛,但也数倍地放大了投资风险,在强平机制下,存在亏损概率较大和亏损金额较高的双重风险。T+D 交易需要投资者对于黄金、白银的价格走势有一定的判断,对投资者的专业知识与风险识别能力有较高的要求,特别当价格剧烈波动时,一旦操作方向与贵金属价格整体趋势相反,极端情况下可导致投资者的在数分钟之内完全亏损。

现以 Ag(T+D)交易为例。2020 年 3 月 19 日,Ag(T+D)收盘价跌至近 5 年最低点 2915 元/千克,随后进入上涨通道,特别是 7 月以后,白银价格「涨势如虹」,于 7 月 29 日达到近 5 年最高收盘价 5691 元/千克,较 3 月最低价上涨 95.23%。7 月份的 23 个交易日中,共 13 个交易日单日价格变动超过 100 元/千克,最大单日价格变动为 7 月 28 日,单日价格变动为 502 元/千克。若投资者在 7 月 27 日以 5314 元/千克的开盘价看空一手 Ag(T+D),保证金比例为 20%,则投资者在当日最高价(仅短短几个小时内)账面浮亏 441 元,浮亏 40% 以上,需追加 88.2 元保证金。若投资者继续持有该空单至 7 月 28 日的最高价 6131 元/千克,其在两个交易日内账面浮亏 817 元,亏损 76.87%,需追加保证金 163.4 元。若不及时补缴,则面临强平风险,亏损额将为 100%。若投资者同时投资 100 手甚至更多,Ag(T+D)的杠杆作用将被明显放大。保证金不足时,投资者失去流动性,无法补充保证金被代理银行强平,则超过 10 万元的保证金在两个交易日内完全亏损,亏损时间之快、金额之高远超普通投资者的可承受范围。

(二)商业银行层面:T+D 业务变相增加银行不良资产的潜在风险

各商业银行作为上海黄金交易所金融类会员,是代理 T+D 业务的主力,但其存在投资者账户保证金不足导致的垫资,进而转化为变相增加银行不良资产的潜在风险。目前商业银行的风控模式为:在上海黄金交易所保证金比例基础上,提高最低保证金比例以留出缓冲,避免发生实质性穿仓触发银行垫资行为,即各商业银行并不会实时、及时地对保证金不足的账户自动化强制平仓。具体来说,当黄金、白银市场震荡剧烈时,带杠杆、保证金制产品对保证金的足额性与及时性要求非常高,一旦投资者账户保证金不足,如果银行不及时平仓,将发生由银行代投资者垫付保证金的情况,目前商业银行普遍采用手工平仓的方式。在手工平仓的机制下,商业银行相关部门通常以特定的频率(例如大部分银行以日为单位)监控投资者持仓的盈亏情况,发现投资者账户内保证金不足并不会立刻强平,而是通过短信、app 推送等方式向投资者发出保证金补缴通知(若涉及公司投资者,则情况更加复杂,涉及公司法人或指定联系人等情况),给予其一定的「宽限期」。投资者保证金不足和强平之间存在两个时间差:一是保证金不足与后台监测到此情况的时间差,二是向投资者发出提示到客户补足保证金的时间差,时滞性明显。虽然代理银行设置的保证金比例都会高于上海金交所要求,留出足够的缓冲空间,一般情况下并不会导致银行垫付保证金。但若市场变动幅度巨大,情况不利时,还是存在银行垫资暴露风险敞口的情况。

银行垫资计入应收账款,正常情况下,银行能从投资者收回代垫款项,消除风险敞口。会计分录如下:

1.银行代投资者垫资。

借:应收账款-客户保证金

贷:保证金账户

2.银行从投资者收回代垫款项。

借:保证金账户

贷: 应收账款-客户保证金

但部分投资者或认为损失应该由银行承担从而拒绝向银行支付代垫款项,银行追索失败后只能按照《贷款风险分类指引》(银监发〔2007〕54 号)等监管要求,甚至后期《商业银行金融资产风险分类暂行办法》正式稿(尚未发布,目前处于公开征求意见阶段)等对垫款进行风险分类和坏账准备金计提,具体分录如下,因此 T+D 业务已成为近年来银行不良资产的又一来源。

1.计提坏账准备:

借:资产减值损失-计提坏账准备

贷:坏账准备

2.核销坏账:

借:坏账准备

贷:应收账款-客户保证金

四、相关建议

(一)完善商业银行的风险管理机制

「原油宝」事件提示了带杠杆、保证金制产品对银行经营形成的风险。然而在目前的 T+D 业务中,商业银行保证金账户余额不足和强平之间仍然存在两个时间差,银行垫款现象并不少见。在今年黄金和白银价格异常波动的大背景下,各商业银行通过 「提高必要保证金比例」叠加「以特定频率核算保证金并催缴」的风险控制模式易导致商业银行暴露风险敞口,或进一步转换成银行不良资产。因此各商业银行要完善代理贵金属业务的风险管理机制,在做好投资者解释工作,避免潜在纠纷的基础上,自动化平仓,及时关闭风险敞口。同时对于垫资后追索失败形成不良资产的案例,可考虑接入人民银行征信系统。

(二)加大代理银行对投资者的风险教育要求

T+D 交易对投资者的专业度与风险识别能力要求较高,需要投资者对于金价走势有一定的判断,一旦操作方向与贵金属价格整体趋势相反,投资者即面临亏损概率和亏损金额双高风险。因在黄金、白银价格剧烈波动的大环境下,要强化代理黄金、白银业务商业银行的风险教育要求,做好风险提示,更要重视投资者教育,确保黄金投资者的专业水平与产品的风险范围相匹配,对于风险较高的相关产品,商业银行可适当提高投资者的准入门槛。

注释:

① 若非单独说明,本文在统计 2020 年数据时截止日均为 2020 年 7 月 31 日。

作者单位:中国人民银行昆明中心支行

作者 杨缘