我国上市公司股票回购市场效应及其影响因素研究

作者

作者

摘要: 本文采用事件研究法分析沪深 A 股上市公司股票回购的市场效应,并利用多元回归分析上市公司股票回购的市场效应的影响因素,得出结论:我国 A 股上市公司股票回购有正向市场效应,存在一定的信息泄露情况,但与之前的研究相比,信息泄露有明显减少;回购比例、净资产收益率、第一大股东持股比例、营业收入增长率与股票回购的市场效应正相关,公司规模、市盈率与回购市场效应负相关,而公司的资产负债率与回购市场效应呈倒 U 型关系,资产负债率水平较低时提升资产负债率会提高回购的正向市场效应,资产负债率水平较高时提高资产负债率会降低回购的正向市场效应。

关键词: 事件研究法 股票回购 市场效应 信号传递假说

一、引言

股票回购,是指上市公司利用现金或其它支付方式,购买或回收部分发行在外股票的行为。股票回购的市场效应,是指股票回购公告发布对于股价的影响,依据信号传递假说,公司内部管理者发现自身股价被严重低估时,会通过股票回购向市场传递信号,使股价回升。

2018 年 10 月底,受中美贸易摩擦、美股震荡和国内改革阵痛影响,我国股市表现低迷,在此基础上《公司法》修订。该法在 2013 年修订后的基础上,对于允许公司进行股票回购的事项在原来的基础上增加了「将股份用于转换上市公司所发行的可转换为股票的公司债券」和「上市公司为维护自身价值和股东权益所必需」两种情形,这为上市公司在市场低迷、股价被严重低估时利用回购拉升股价、调整资本结构、维护股东权益提供了法律依据。《公司法》修订后,2018 年我国股票回购案例大幅增加,可以预见,与发达国家一样,股票回购将成为我国上市公司常用的资本结构调整和利益分配方式。那么,在我国股票回购的市场效应是否明显?什么样的上市公司在进行股票回购时会有较高的超额收益?这些问题的研究和解决,对于上市公司的公司治理、资本市场的制度构建都具有重要意义。

本文利用事件研究法分析近年来我国沪深 A 股上市公司股票回购的市场效应,同时利用多元回归分析股票回购的市场效应的影响因素。

二、文献综述

国内外的学者们普遍认为,股票回购具有正向的市场效应,而关于公告日前信息泄露情况,多数学者认为在我国股票回购公告日前存在信息泄露问题。Vermaelen(1981)、Netter 和 Mitchell(1989)采取事件研究法对美国市场采取股票回购的上市公司进行实证检验,发现回购公告日后的几天股价明显上涨,回购具有市场正效应。王伟(2002)、徐国栋和迟明奎(2003)通过案例分析,发现进行股票回购的上市公司短期具有正向超额收益。陈娟(2016)、林淼磊(2018)、王倩(2018)等人的研究也证实了股票回购公告事件窗内具有正向超额收益,即股票回购有市场正效应。王伟(2002)发现股票回购公告前出现正向超额收益,说明出现信息泄露,内幕人利用消息获利,损害市场公平性。陈娟(2016)、林淼磊(2018)、王倩(2018)通过研究,得出回购公告前几日出现正向超额收益,说明信息泄露仍存在的结论。王倩(2018)对比分析发现小规模公司信息泄露更严重。吉沁娟(2017)则认为信息泄露现象不明显。

股票回购市场效应的影响因素研究多以财务因素为主,结合股票回购的行为、公司治理情况、控股股权性质等问题进行分析。Vermaelen(1981)发现在协议回购的情况下,回购规模、回购比例、管理层持股比例与市场效应正相关。梁丽珍(2006)对公司净资产收益率、主营业务增长率、公司规模、市净率对市场效应的影响进行研究,发现市净率与市场效应显着负相关,其它因素相关性并不显着。王倩(2018)发现净资产收益率与市场效应正相关,公司规模与市场效应负相关。吉沁娟(2017)通过对股票回购前后,主板、中小板、创业板三个不同板块的上市公司的市场效应的分析,提出股票回购在主板和中小板市场之间存在显着的市场效应差异,主板平均累计超额收益率更大、效应更显着。

国内外对于股票回购的市场效应及其影响因素的研究总体较为丰富,但国内研究受限于制度的不健全和样本量的不足,对于股票回购市场效应影响因素的研究不够准确,且影响因素的作用机制也揭示得不够清晰,而由于制度变化,在新的制度环境和大量的回购样本下,部分问题的情况可能会改变。本文将在新的制度环境和较为丰富的回购样本条件下,研究股票回购市场效应,并探究回购市场效应的影响因素及其作用机制,同时为上市公司、资本市场监管提出建议。

三、股票回购的市场效应实证研究

(一)样本的筛选

根据 CSMAR 数据库统计资料,本文选取 2017 年 1 月 1 日自 2019 年 1 月 1 日中国沪深 A 股市场上所有宣布股票回购的公司为样本,并对所选对象按照以下标准再次进行筛选:

1.同一个上市公司多次宣告回购以第一次回购事件为准。

2.剔除 B 股和 H 股数据,保留 A 股回购数据。

3.剔除 ST/金融行业。

4.剔除以兼并重组或者退市为目的的回购。

5.剔除公告但未实施或者回购终止的。

6.剔除数据信息不全的样本。

7.最终本文得到有效样本 727 家。

(二)研究设计

1.事件的定义。选取首次信息公告日作为事件日,记为 t=0,如果首次信息公告日当天处于休市或者遭遇公司停牌,则在该日的基础上顺延至下一交易日。

2.估计窗和事件窗的选择。采用事件发生前 110 个交易日到前 11 个交易日(共 100 个交易日)作为估计窗,记作 T0=[-110,-11],事件日及事件前后 10 个交易日(共 21 个交易日)作为事件窗,记作 T1=[-10,10]。

3.超额累计收益率计算模型。

(1)个股每日收益率

其中 Pit 代表股票 i 在第 t 日的股票收盘价,Rit 代表股票 i 在第 t 日的实际收益率

(2)个股事件窗口期正常收益率。

本文选取市场模型对个股正常收益率进行计算。在估计窗口[t0,t1]期间,针对个股利用 OLS 市场估计模型,获得参数和的估计值和以及残差。

其中,表示在估计期内股票 i 的实际收益率,表示估计期内股票 i 的市场指数收益率,α 和 β 为被估参数,根据所得估计参数得值,并假设其不变的估计计算股票 i 在事件窗口期 t=[t1,t2]的正常收益率,记做。

(3)在事件窗口 t=[t1,t2]内,计算股票 i 的超额收益率,记作

(4)计算在某一时间 t 上,所有公司样本超额收益率的平均值,记作

(5)计算样本公司在窗口期[t1,t2]内的累计平均超额收益率,记作

4.显着性检验。

(1)日均超额收益率的显着性检验

设原假设:,备择假设,

其中,T 为统计量,为样本均值,S 为样本标准差,n 为样本容量。

(2)累计平均超额收益率的显着性检验

设原假设:,备择假设

其中,T 为统计量,为样本均值,S 为样本标准差,n 为样本容量。

(三)研究结果

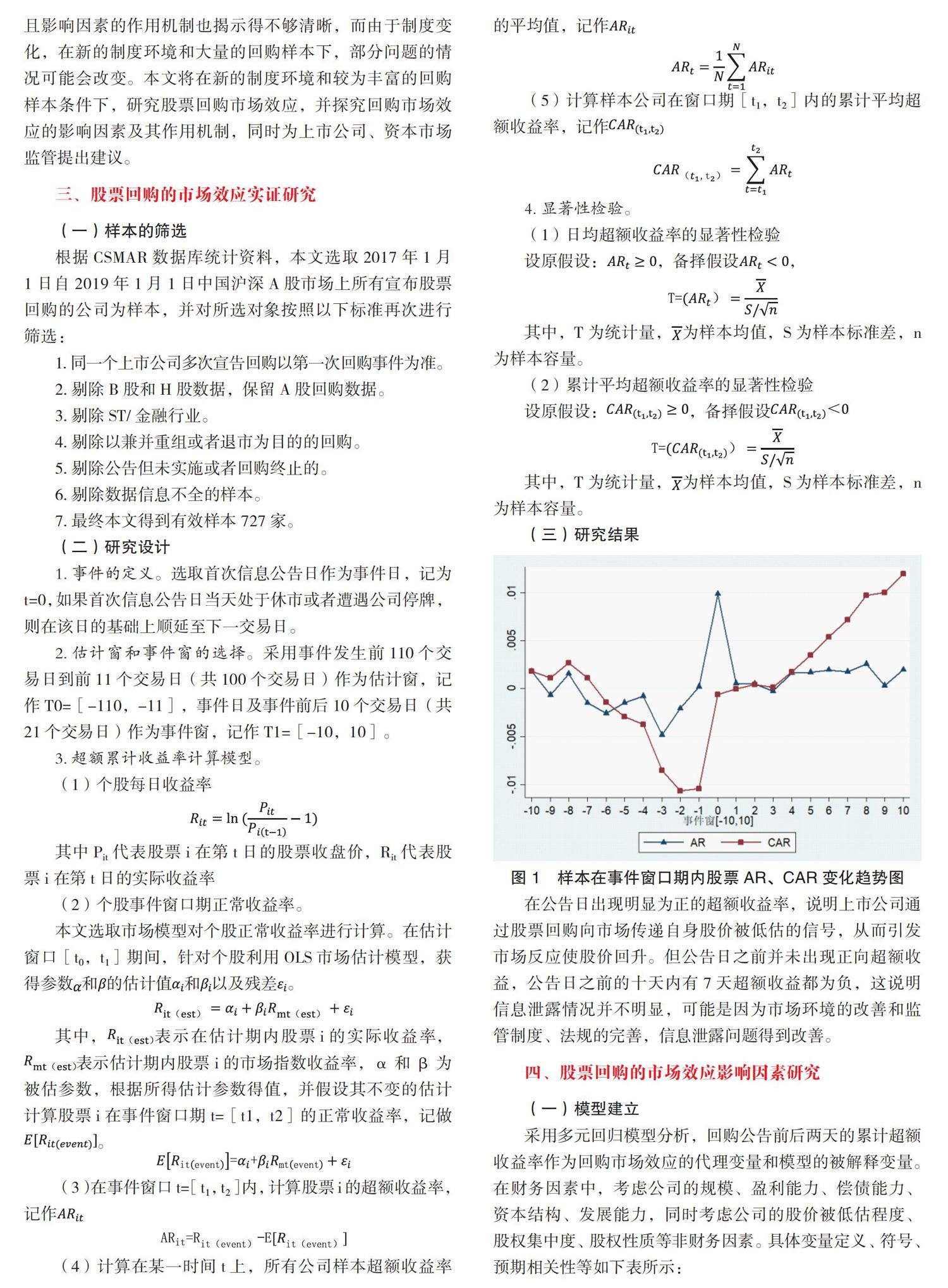

图 1 样本在事件窗口期内股票 AR、CAR 变化趋势图

在公告日出现明显为正的超额收益率,说明上市公司通过股票回购向市场传递自身股价被低估的信号,从而引发市场反应使股价回升。但公告日之前并未出现正向超额收益,公告日之前的十天内有 7 天超额收益都为负,这说明信息泄露情况并不明显,可能是因为市场环境的改善和监管制度、法规的完善,信息泄露问题得到改善。

四、股票回购的市场效应影响因素研究

(一)模型建立

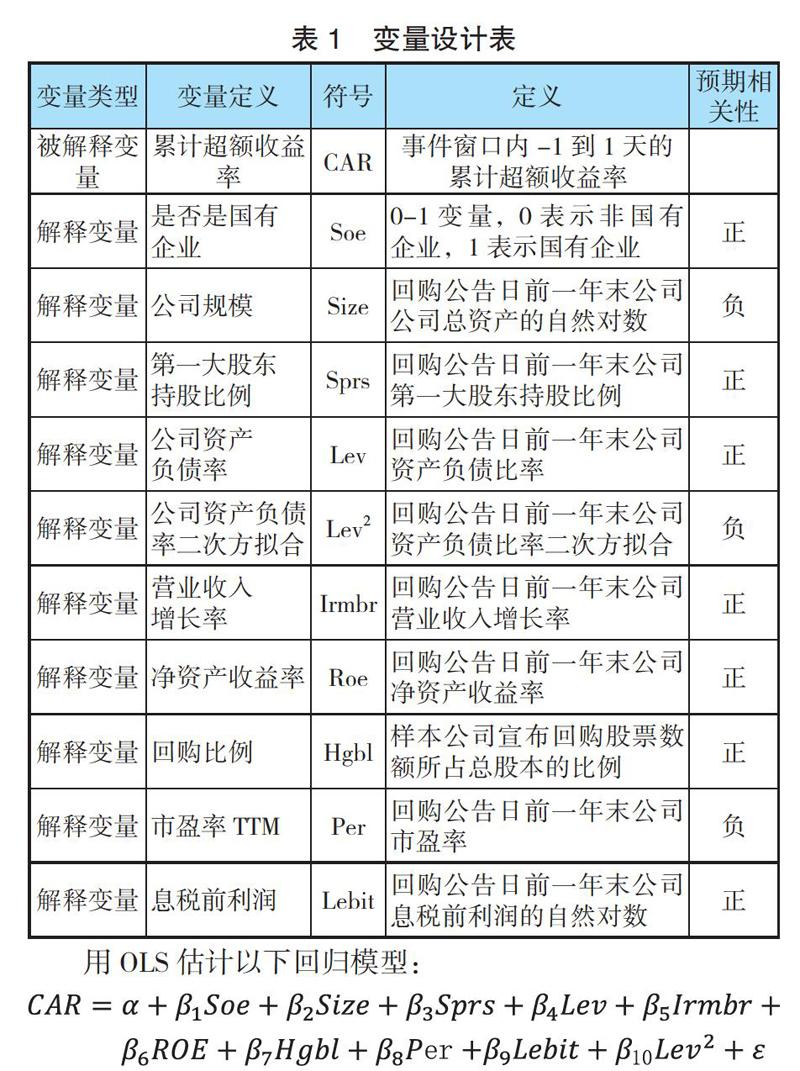

采用多元回归模型分析,回购公告前后两天的累计超额收益率作为回购市场效应的代理变量和模型的被解释变量。在财务因素中,考虑公司的规模、盈利能力、偿债能力、资本结构、发展能力,同时考虑公司的股价被低估程度、股权集中度、股权性质等非财务因素。具体变量定义、符号、预期相关性等如下表所示:

用 OLS 估计以下回归模型:

(二)检验结果

从方差分析结果可以看出 F=5.09,显着性 =0.000<0.01,即模型在 1% 的水平上通过了 F 检验,表明回归方程显着性较高,说明自变量 Soe、Size、Sprs、Lev、Irmbr、Roe、Hgbl、Per、Lebit、Lev2 整体上对因变量 CAR 有显着的影响。

由表 3 可知,回购规模与累计超额收益率显着正相关,并在 0.01 水平上通过显着性检验;净资产收益率(Roe)、公司规模(Size)、公司资产负债率(Lev)和回购比例(Hgbl)与累计超额收益率(CAR)呈显着正相关关系,并在 0.05 水平上通过显着性检验;第一大股东持股比例(Sprs)与累计超额收益率(CAR)呈正相关关系,但未通过显着性检验;资产负债率二次方项(Lev2)、息税前利润(LEBIT)与累计超额收益率(CAR)呈负相关关系,并在 0.05 水平上通过显着性检验;营业收入增长率(Irmbr)、股权性质指标(Soe)、市盈率(Per)与累计超额收益率(CAR)呈负相关关系,其中股权性质指标在 0.1 水平上通过显着性检验,其余指标未通过显着性检验。

五、结论与建议

(一)结论

1.在公告日及公告日后事件窗内出现显着为正的超额收益率,说明股票回购具有正向市场效应。而在公告日前事件窗内超额收益率出现了较少的正值,说明信息泄露问题有所改善。

2.市盈率指标对股票回购市场效应影响并不显着,而市盈率指标反映估计被低估的程度,这说明市盈率指标反映的股价高估或低估信息并不被投资者信赖。

3.公司规模与回购市场效应正相关,反映出与大公司相比,小公司传递出的股利信号可能不容易被投资者信赖。信号传递假说认为,小公司由于不经常被投资者关注,与投资者信息不对称程度较高,当财务状况良好的小公司股价被低估时,其回购的市场效应高于大公司。但实证表明,公司规模与市场效应正相关,这说明小公司披露的信息更不易被投资者信赖。

4.资产负债率与股票回购市场效应呈倒 U 型关系,财务杠杆提高并不一定有利于回购的进行,合理的财务杠杆率和资本结构有利于回购政策的实施。之前的学术研究多依据财务杠杆理论,认为提高负债比率会提高回购的市场效应,本文揭示了资产负债率与回购超额收益率的倒 U 型关系,过高的负债也会因为财务困境和破产成本降低投资者信心,从而降低回购的超额收益率,保持合理的负债比率才能使股票回购具有更高收益。

(二)建议

1.完善监管机制,防范信息泄露。与以往研究相比,本文得出的结论是信息泄露不明显,这说明监管的完善会带来信息泄露问题的改善。内幕人通过信息泄露提前获取收益损害公平,严重损害中小股东利益,因此监管部门应严格防范信息泄露。

2.健全信息披露和审计制度,重点改善中小规模企业的信息披露和监管机制,增强投资者对中小企业的信任。与大规模企业相比,规模较小的企业利用回购政策传递的信号更不易被投资者信任,其收益也就更小,使得回购政策无法起到改善中小企业财务状况、利益分配情况的作用,这就需要完善中小企业的信息披露和监管机制,让投资者更信任其披露的利好信息。

3.对于上市公司而言,合理的财务状况和资本结构会提高回购的收益,而在自身负债较为严重时,应审慎实施股票回购政策。

参考文献:

[1]Vermaelen,T.(1981)Common Stock Repurchases and Market Signaling: An Empirical Study.Journal of Financial Economics,9,139-183.

[2]Wansley J W ,Sarkar L S .Managements\" View on Share Repurchase and Tender Offer Premiums[J].Financial Management,1989,18(3):97-110.

[3]王伟.国有法人股回购的信息内涵及市场识别——「云天化」和「申能股份」公司回购国有法人股的实证研究[J].管理世界.2002(06)

[4]梁丽珍.上市公司股票回购的公告效应及动因分析[J].经济与管理研究,2006(12):63-69.

[5]谭劲松,陈颖.股票回购:公共治理目标下的利益输送——我国证券市场股票回购案例的分析[J].管理世界,2007(04):105-117+172.

[6]陈娟.我国上市公司股票回购动机及市场反应实证研究[D].中国石油大学(北京),2016.

[7]吉沁娟.上市公司股票回购动机及公告效应研究[D].西北大学,2017.

[8]林淼磊.我国上市公司股票回购短期市场效应影响因素研究[D].浙江大学,2017.

[9]王倩.上市公司股票回购的市场效应及其影响因素研究[D].西安科技大学,2018.

基金项目:本文是「中国农业大学本科生科研训练计划」科研项目「我国上市公司股票回购市场效应研究」的研究成果。

作者单位:中国农业大学经济管理学院

作者 邵子钰 王元 晋锐 王斌洁 谢一玮