股权激励对上市公司费用粘性影响的实证研究

作者

作者

随着股份制改革的不断深入,近年来,实施股权激励计划的上市公司越来越多,如何设计合理的股权激励机制引发了理论界和实务界的关注。以 2015-2018 年我国 A 股非金融、非房地产上市公司为研究样本,探讨股权激励对费用粘性产生的影响。研究发现,上市公司实施股权激励可以有效降低费用粘性水平,且股权激励强度越大,上市公司费用粘性水平下降越多;相较于股票期权激励,限制性股票激励对费用粘性水平的降低效果更显着。研究结论扩展和丰富了股权激励及费用粘性的相关研究,也可为上市公司和相关决策部门提供一定借鉴和参考。

一、引言

随着资本市场的不断发展,实施股权激励的上市公司逐渐增多。2021 年,公告实施股权激励的 A 股上市公司有 1094 家,占全部 A 股上市公司的 22.45%,相较 2020 年增长了 54%。通过股权激励将高管利益与企业发展绑定,以减少其自利行为,但若股权激励设计不当,高管可能通过不当手段粉饰报表以达到激励条件。基于此,以我国 A 股上市公司为研究对象,考察股权激励对费用粘性产生的影响,并考察股权激励模式带来的差异影响,以期为薪酬激励契约的制定提供启示。贡献在于:一方面,丰富和拓展了现有研究。我国股权激励相关研究起步较晚,研究费用粘性与股权激励之间关系的文献相关匮乏。本研究一定程度上可弥补现有研究的不足;另一方面,为企业设计合理的薪酬契约制度提供借鉴。不同激励模式的实施效果存在明显差异,本研究进一步探索了股权激励强度和模式对费用粘性的影响,有助于企业设计合理的薪酬契约制度。

二、研究假设

已有研究表明,股权激励会对代理成本产生正向影响。公司短期以利益最大化为目标,将激励手段作为工具,使高管发挥才能。对管理者最直接的激励方式是薪酬激励,薪酬激励常用于缓解股东与管理层的代理冲突,而解决代理问题的重要方法却是股权激励。根据金手铐理论,有效的薪酬契约可以制约高管不当行为,使其做出符合股东利益的决策。黄晓波等(2021)发现,货币薪酬激励和股权激励均能降低债务人代理成本。周显文等(2022)和郝永亮(2019)发现股权激励强度对薪酬粘性有正向影响。股权激励成本来自几方面:一是以出资入股方式实施激励,此时股权激励的成本为人股价格与股权公允价值的差价;二是用限制性股票实施激励,员工授予限制性股票需出资,但出资低于市价,成本由授予价格与公司股价和限制时间决定;三是用股票期权实施激励,此时股权激励的成本为期权本身的公允价值。股权激励通过让高管分享企业剩余利润,减少机会主义行为,使其致力于调控成本并有效分配资源,抑制公司费用粘性,实现企业价值。据此,提出假设 1。

H1:实施股权激励可以降低企业费用粘性水平。

长期看,管理层持股能促进变革,高管会更关注企业未来以提高企业价值;同时,员工持股也有利于维系员工与公司之间的关系,提高员工的身份感和价值认同,进而促进企业的长期发展。董长凤等(2019)研究发现,激励强度和企业绩效呈正相关关系。黄晓波(2021)、Chen(2016)和苏东蔚等(2012)等研究发现,公司实施股权激励计划能使高管主动减少对大型生产设备、管理设备等长期资产的投入,保持合理预期,做出稳定决策,通过调控成本等方式,使公司绩效得到改善,并且股权激励强度越高越可以更好地降低费用粘性水平。据此,提出假设 2。

H2:股权激励强度与企业费用粘性呈负相关关系,即股权激励的强度越大,企业费用粘性越小。

常见的股权激励模式有两种,限制性股票和股票期权。限制性股票是上市公司通过设置相应的激励条件,当激励对象满足条件时,可出售限制性股票获取收益。股票期权给予受激励者,在一个特定的时间内,使用特定的价格,购买公司股份的权利,但该权利不是必须执行的义务。两种方式收益都取决于公司未来股价上涨及波动情况。田国双等(2018)发现,在提高公司绩效方面,限制性股票的效果要好于股票期权。董长风等(2019)也发现在核心员工激励上,限制性股票的激励效果比股票期权更有效。限制性股票激励方式的权利与义务是对称的,激励对象的收益与股票价格挂钩,当股价下跌时,激励对象也会遭到损失,具有「惩罚性」。而股票期权不具备该特征,若激励对象未达成预期业绩,可选择放弃行使股票期权,并无经济制裁。显然,股票期权给公司带来的风险更高,乐观冒进的高管会增加风险承担意愿,以获得更大的股票价值预期,进而更青睐将资源分配给高风险的投资,使更多费用和成本滞留在风险资产上。据此,提出假设 3。

H3:相对于股票期权,实施限制性股票的激励方式降低企业费用粘性的效果更强。

三、研究设计

(一)样本选择与数据来源

选取 2015-2018 年我国 A 股已实施股权激励上市公司为研究对象。第一,剔除 ST、ST*及 PT 公司;第二,易 4 除金融行业和房地产行业公司;第三,剔除未实施和中途暂停实施股权激励的公司;第四,剔除采用限制性股票和股权期权以外的其他激励模式的公司;第五,剔除数据不全和数据异常的样本。相关数据均来自国泰安数据库。

(二)变量设计

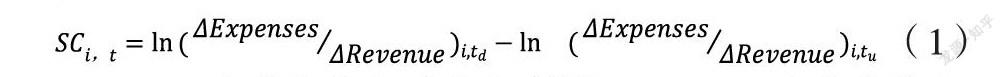

1.被解释变量。采用 Weiss 成本粘性模型衡量费用粘性水平,具体步骤如下:

Expenses 为营业收入减营业利润;Revenue 为营业收入总额;td和 tu是最近一年四个季度中营业收入下降、上升的季度。为第一季度时,取该季度营业收入,为非第一季度时,取营业收入增量。

Earnings 为营业利润。第一季度时,取该季度营业利润,非第一季度时,取营业利润增量。根据式(2)计算 ΔExpensesi,t。ΔRevenue 大于 0 时,记上涨 =1 其余为 0;ΔRevenue 小于 0 时,记下跌 =1,其余为 0。随后,利用式(1)计算 SC,SC 小于 0,且值越小,意味着费用粘性越大。最后,将 SC 取绝对值得到 ABSC 为被解释变量,该指标越大说明费用粘性越大。

2.解释变量。第一,是否实施股权激励(Inc),若实施了股权激励取值为 1,否则为 0。第二,股权激励强度(EII),参考苏东蔚等(2012)和周显文等(2022)的研究,用高管薪酬构成情况以及股价每变动百分之一,管理层薪酬随股价变动幅度来测算股权激励强度。第三,股权激励模式(EIM),仅采用限制性股票,取值为 1;仅采用股票期权,取值为 0。第四,将股权激励强度区分为股票型股权激励强度 EIMR 和股票期权型股权激励强度 EIM0。变量定义见表 1。

(三)模型构建

构建模型(3)分别对研究假设 1 至 3 进行实证检验。

四、实证结果与分析

(一)描述性统计

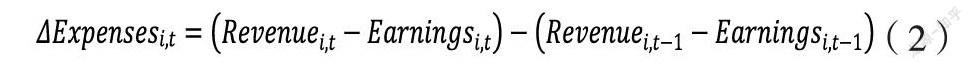

表 2 是描述性统计结果。费用粘性(ABSC)均值为 0.989,最小值和最大值分别为 6.535 和 8.841,样本间存在一定差异是否实施股权激励(Inc)均值为 0.201,表明约 20.1% 的样本公司实施了股权激励;股权激励强度(EII)均值为 0.527,最小值和最大值分别为 0 和 0.837,样本间存在较大差距;股权激励模式(EIM)均值为 0.114,限制性股票激励强度(EIMR)均值为 0.388,股票期权激励强度(EIMO)均值为 0.139,样本间存在一定差异。此外还进行了相关性分析,费用粘性与股权激励强度和限制性股票激励强的系数均显着为负,对假设 1 和假设 2 进行了初步验证。而股票期权与费用粘性的相关系数并不显着,对假设 3 进行了初步验证。

(二)实证结果分析

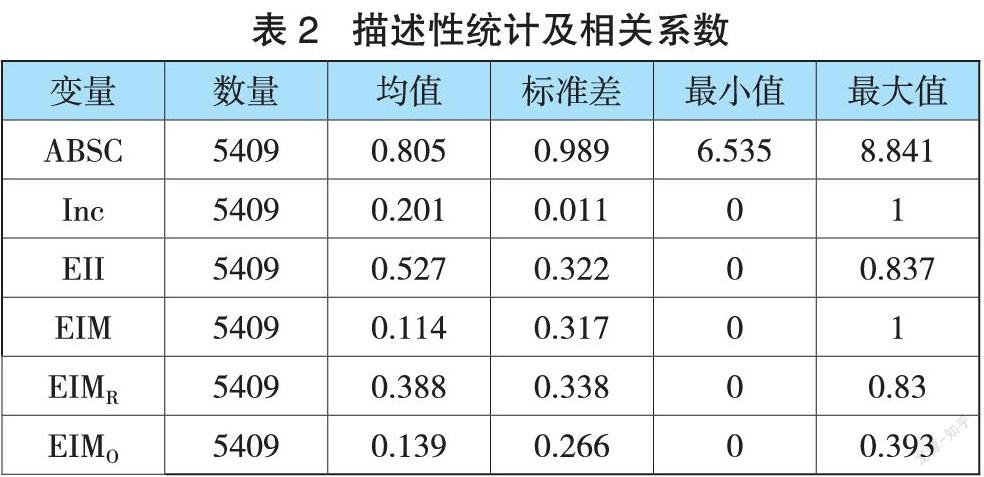

表 3 列(1)-(2)是假设 1 和 2 的回归结果,是否实施股权激励与费用粘性的回归系数在 1% 水平上显着为负,说明股权激励可以降低上市公司费用粘性水平。股权激励让高管减少短视行为,调节成本费用,优化资源配置,使得费用粘性降低,假设 1 得到验证。股权激励强度的回归系数在 1% 水平上显着为负,说明薪酬激励设计中股权激励强度的增加会降低代理成本,进而降低费用粘性,假设 2 得以验证。表 3 列(3)-(5)是假设 3 的回归结果,股权激励模式与费用粘性的回归系数在 5% 水平上显着为负,表明在降低费用粘性上,限制性股票比股票期权激励作用更强,假设 3 得到验证。在列(4)-(5)中,限制性股票激励强度与费用粘性的回归系数在 1% 水平上显着为负,而股权激励强度与费用粘性的回归系数并无显着相关关系,说明限制性股票激励对费用粘性的抑制作用更强,进一步验证了假设 3。

稳健性检验如下:一是更换股权激励强度衡量方法。参考章迪诚( 2017)等,将所授股权激励数占当时公司股本总数的比重作为替代变量再检验。二是扩充样本。加入 2019 年实施股权激励的样本进行再检验。研究结论与前文一致,本研究具有稳健性。

五、结语

研究结论表明,实施股权激励能降低费用粘性,且股权激励强度越大降低费用粘性效果越好,而限制性股票激励效果比股票期权激励效果更佳。基于结论,提出如下建议:首先,应合理设计高管薪酬激励契约以提高其治理水平,强化成本费用管理,减少高管机会主义行为;其次,公司应适当加大股权激励强度,并设置合理的激励条件以避免高管以权谋私,引导高管致力于公司治理;最后,从股权激励模式多样性考虑,限制性股票激励模式对费用粘性的抑制作用更强,所以应注意调整薪酬契约内部结构,充分发挥股权激励的优化作用。

作者 唐嘉尉 贾雪梅 唐澜溪