以利率市场化视角看待疫情后的 LPR

作者

作者

摘要:LPR 是双轨并轨及利率市场化进程中的重要一步,在疫情冲击下,LPR 的利率市场化作用表现较好,但银行净息差面临较大压力导致 LPR 利率下降主要是政策利率下调。为保证利率市场化进程的持续性,疫情后如何合理降低银行负债成本从而推动银行 LPR 报价加点幅度下行,成为 LPR 利率市场化进程中的另一大驱动力。

关键词:LPR 利率市场化 净息差

一、LPR 的利率市场化思路

2008 年之后,银行利润虚高,资金的「脱实向虚」问题显现[1],企业融资成本较高,2015 年为降低企业融资成本,央行连续降息,但之后在基准利率不变的情况下,企业贷款利率却不断攀升,虚高的银行利润阻碍了实体经济的发展。在利率双轨制背景下,政策利率向资金利率传导顺畅,而向信贷利率的传导过程受阻。

LPR 改革之前,我国的贷款利率是根据法定基准利率加上浮动利率确定的,贷款基准利率向实体经济的传导过程不通畅表现为上端和下端两方面,在上端,此基准利率对于市场资金供需关系变动的敏感性较弱;在下端,各银行通过协同行为设定贷款利率隐形下限,使得实体经济的融资成本对贷款基准利率的敏感性较弱。进行 LPR 利率改革之后,对贷款利率市场化的积极作用体现在两方面:其一,中期以内预计 LPR 下行概率较大,引导实体经济融资成本下降;其二,改革之后 LPR 锚定 MLF,MLF 政策利率是央行使用频率较高、投放规模较大的利率工具,锚定 MLF 提高了 LPR 对市场利率的敏感性,继而其他贷款利率锚定 LPR,央行可通过「MLF-LPR-贷款利率」的新利率传导机制进行调控,推进贷款利率市场化[2]。

二、从政策利率方面看 LPR

受春节错期及疫情影响,2020 年 1 月和 2 月的工业增加值分别同比减少 4.31%、25.87%,为刺激实体经济尽快恢复,央行等有关部门有序推出宽松的货币政策措施,从 1 月份疫情暴发以来,截至到 2020 年 4 月 20 日,随着政策利率下调,MLF 利率共下降 0.3pct 至 2.95%,1 年期 LPR 同样跟随下降 0.3pct。实体经济融资方式有直接融资和间接融资,但两种融资方式的成本均需要政策利率来推动下行。对于直接融资来说,政策利率的下调使得国债收益率曲线下移,从而企业债券和公司债券的发行成本跟随下降;对于间接融资来说,合理利用政策利率之间的联动,推动 LPR 下行,进而降低实体经济的间接融资成本。如今疫情蔓延全球,预计中期内,政策利率下行概率大,LPR 将会继续下行。

三、从银行加点幅度方面看 LPR

报价银行的加点幅度取决于净息差。若银行净息差上升,则银行加点幅度尚有下行空间,否则,银行加点幅度下行受阻。

(一)资产端

以 36 家 A 股上市银行 2019 年三季报数据为样本,通过简化其资产负债表,银行资产主要由四部分组成,占比最高的是贷款。

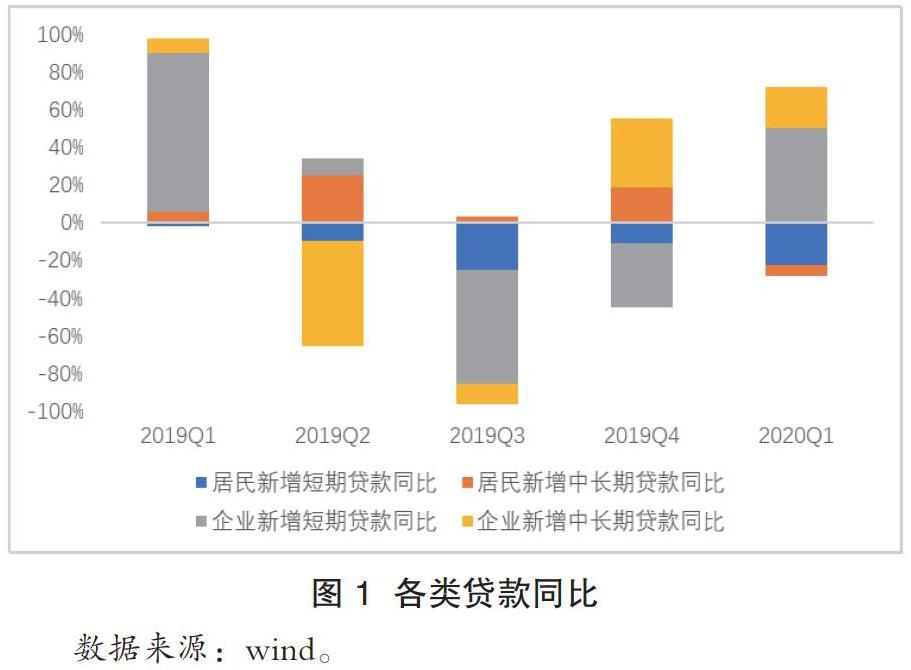

贷款是对利率较为敏感的银行资产之一,2020 年疫情暴发之后信贷结构发生了根本性的变化,一季度贷款同比增加 1.29 亿元,其中企业贷款同比增加 1.58 万亿元,居民贷款同比减少 6027 亿元。企业新增贷款同比中,短期贷款占比 69.87%,长期贷款仅占比约 30%;居民新增短期和中长期贷款分别同比减少 4827 亿元、1200 亿元。虽然企业贷款有所增加,但大部分是短期贷款,并且考虑到贷款利率下降、银行对短期贷款定价权弱于长期贷款等因素,疫情期间银行的贷款收益率有所下降。

现金及存放中央银行款项是用来满足银行日常经营需要,疫情期间,定向降准和下调超额存款准备金率等措施使得商业银行此科目规模减小,对于银行隐性成本和显性成本的下降均有积极作用。在隐性资金成本方面,现金及存放中央银行款项属于不生息资产,因而具有隐性成本;在显性资金成本方面,此科目的减少会降低负债端存款的吸收进而降低显性资金成本。另外疫情暴发以来,隔夜 shibor 呈下降趋势,拆出资金的利息收入有所下降,由此推断同业类资产的收益率同样有所下降。对于金融投资科目,受经济大环境影响,金融投资收益率亦有所下降。

综合上述对于商业银行资产端科目的分析,除现金及存放中央银行款项科目呈现出积极的变化趋势外,其余科目的情况相对悲观,因此疫情期间银行生息资产收益率下降。鉴于上市银行一季报数据披露较晚,谨以平安银行(000001.SZ)披露的一季报数据佐证此观点,数据显示一季度平安银行生息资产收益率为 5.03%,低于去年同期的 5.19%。

(二)负债端

通过简化商业银行的资产负债表,银行资产端主要由四部分组成,其中存款占比最高。

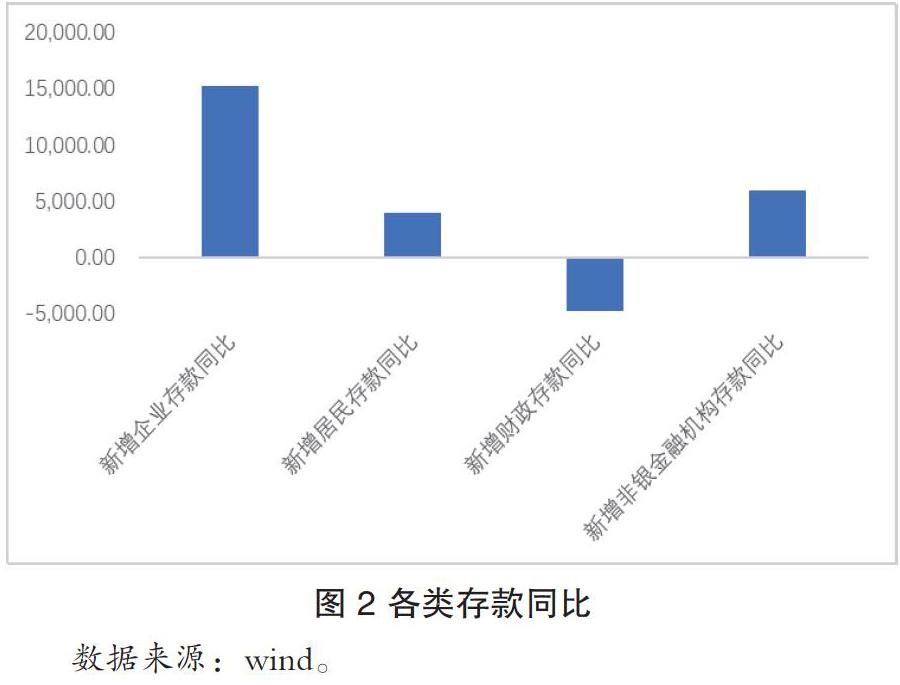

存款是商业银行最重要的资金来源,一季度人民币新增存款 8.06 万亿元,同增 1.76 万亿元。进一步拆解存款结构,一季度新增企业存款同增 1.53 万亿元,新增居民存款同增 0.4 万亿元,新增财政存款同比减少 4794 亿元,新增非银金融机构存款同增 5958 亿元。企业新增存款同比最多,原因在于宽松的货币政策为企业提供了信贷资金,而在内外经济环境波动剧烈的情况下,存款成为企业收益率最可观的投资方式。居民新增存款同比次之,随着疫情的全球蔓延,加之石油战使得国内外金融市场波动剧烈,投资者的避险情绪较重。在存款量增加的情况下,价格水平却相对刚性,导致银行负债端成本面临较大压力。

银行同业负债规模受 2017 年以来的同业监管影响,银行同业负债占比逐渐下降,另一方面同业负债成本要高于存款成本。由此,成本较高的同业类负债规模占比逐渐下降,对于银行的利润空间有积极作用。近年来,应付债券占银行总负债的比重基本维持稳定,疫情期间在宽松的利率政策引导下,债券收益率亦有所下降,一定程度上为银行节约了资金成本。

央行政策工具投放或收缩的货币量体现在商业银行资产负债表中的「向中央银行借款」科目,截至 2020 年 3 月末,商业银行向中央银行借款主要由 MLF 组成,占 55%,由此测算 MLF 仅占商业银行总负债的 1.48%。虽然疫情发生后央行多次降低 MLF 招标利率,但由于 MLF 在商业银行资金来源中占比很少,因此本质上 MLF 利率的下降对商业银行平均资金成本的下降并没有发挥出非常明显的积极作用或者说作用有限。

总之,同业类负债及应付债券方面对银行成本下降有一定程度的积极作用,向中央银行借款方面对银行成本下降作用不明显,但存款数量增加导致资金成本压力较大,由此判断,银行计息负债成本率面临的压力依然较为严重。

综上,银行生息资产收益率下降,计息负债成本率面临较大压力,会压缩银行净息差,银行「加点」幅度缺乏下行动力,从此方面来看,「加点」对于 LPR 的下行无推动作用。

四、前期货币政策滞后影响

疫情期间,MLF 下行推动 LPR 下行之后导致资产端收益率下降,但对于降低负债端资金成本的作用有限,负债端面临较大压力,LPR 下行压缩了银行盈利空间,净息差面临较大的上升阻力[3]。一季度上市银行平均净息差为 2.28%,较去年同期的 2.29% 下降 0.01%,由此,MLF 下降不会推动银行加点幅度下行。另外,LPR 下行对银行利润空间的影响会存在滞后效应。一方面,商业银行的存贷款期限结构中近 30% 的贷款将会在 2021 年年初进行重新定价,另一方面,虽然存量贷款利率开始向 LPR 转换,但大部分银行的存量贷款利率转换会在 2021 年完成,因此,LPR 下行对于银行业绩的影响会延续至 2021 年及以后。

五、疫情发生后的 LPR 相关建议

2019 年 9 月之后,LPR 下行由 MLF 下行推动,两者下行幅度一致,加点幅度一直处于 0.9 的水平,在疫情期间由于银行净息差上行压力大,因此不大可能通过净息差的途径降低加点幅度,所以疫情期间 LPR 主要受 MLF 主导。疫情之后,为降低实体经济融资成本,促进利率市场化,仅靠资产端的单向让利会导致市场化持续性不强,「盈利性」是银行的经营方针之一,在 MLF 下降的情况下,银行可以通过提高加点幅度或减少信贷规模来维持自身利润,这相悖于 LPR 改革的初衷。因此合理降低银行负债端成本是疫情之后通过提高净息差进而降低加点幅度的另一大驱动力,针对此问题,谨提出以下建议:

(一)加强结构性存款利率下行的政策引导

存款利率较高导致 2020 年第一季度新增企业存款较多,适当降低存款利率可以缓解这一问题。但存款是商业银行的重要资金来源,若一味大幅降低存款利率会导致银行面临资本不足的问题,因此可以考虑加强结构性存款利率下降,在期限方面,考虑到通胀水平较高,可通过降低长期存款利率的方式降低银行成本;在规模方面,国有大行由于网点较多、信用较高等原因在吸收存款方面具有优势,因此可以考虑定向给予中小银行一定程度上的存款利率补贴政策,一方面不至于使得中小银行由于利率降低发生揽储不足的问题,另一方面也可以缩小中小银行与国有大行在存款定价方面的差异,促进中小银行的发展。

(二)优化银行存款结构

对比美国银行的净息差,不论是在降息周期还是加息周期均维持在 3% 以上的水平,主要原因在于美国存款较为多元化,存款中还有一部分属于无利息存款,2019 年年末,美国银行无利息存款占存款总额约 25%,而我国存款不论活期或是定期均具有利息支付。因此,创新存款产品优化存款结构可以降低银行负债成本。

疫情冲击下,资金的需求小于供给,LPR 与 MLF 同步下降较好地体现了利率市场化思路,目前来看,LPR 对于利率市场化进程的作用较为明显,但未来,合理降低银行负债成本是推动 LPR 下行的另一大驱动力。

参考文献:

[1]魏文江.金融发展与资金「脱实向虚」问题研究[J].西南金融,2019(07):28-35.

[2]郭栋.利率市场化与 LPR 改革[J].中国金融,2020(04):45-46.

[3]余倩倩.LPR 对银行业的挑战及对策研究[J].财经界(学术版),2020(06):21+23.

作者单位:华东师范大学经济与管理学部

作者 马悦