股指期货交易限制对 50ETF 期权市场效率影响探究

作者

作者

摘要:2015 年 8 月起,股指期货的交易受到了不同程度的限制,使得众多期权投资策略变得无法执行。股指期货的交易限制是否会影响上证 50ETF 期权的市场效率,成为了一个值得探究的问题。本文通过选取 2015 年 50ETF 期权上市起至 2019 年底的 1 分钟高频数据,筛选出流动性较好的期权合约,计算 50ETF 期权的盒式价差作为期权市场效率评价指标。并根据股指期货交易限制程度对这四年多的时间进行分组,计算交易限制对 50ETF 期权市场效率的影响情况,发现 50ETF 期权的市场效率在 2017 年降低股指期货交易限制后有显着提升,但在 2019 年降低限制后变化并不明显。期权市场效率还与期权成交量正相关,与基础资产短期波动率、期权合约剩余期限等负相关。

关键词:上证 50ETF 期权 股指期货 盒式价差

一、引言

2015 年 2 月 9 日,上证 50ETF 期权在上海证券交易所挂牌上市,为中国大陆首个场内期权,其标的物为华夏上证 50 交易型开放式指数基金(上证 50ETF)。当年 4 月 16 日,上证 50 股指期货与中证 500 股指期货同时在中国金融期货交易所上市。这些金融产品的上市丰富了投资者的对冲、投机与套利手段,更好满足了投资者风险管理的需求,使得专业投资策略更加多样化。上证 50 股指期货的合约月份与 50ETF 期权完全匹配,且到期日只相差 3 个交易日,是期权套利组合中不可或缺的一部分,有助于提升 50ETF 期权市场效率。

然而,随着 6 月至 8 月绝大多数股票产生较大回撤,针对股指期货的交易限制被逐步加强。在这种情况下,十分严格的开仓限额与较高的保证金资金占用成本都对做空股指带来了较大不便。如果无法做空基础资产,包括 PCP 在内的很多期权套利交易策略将难以执行。当套利者的交易行为受限,期权市场的效率理论上会下降。

随着 2017 年 2 月、2017 年 9 月、2018 年 12 月与 2019 年 4 月四次放宽股指期货交易限制,可以获得充分的对比数据,研究在股指期货交易的不同限制程度下,50ETF 期权市场效率如何发生变化。

二、国内外研究现状

本文参考的论文多数为对针对期权市场效率本身的研究。中国大陆以外的市场较早开始股票或股指期权交易,也产生了很多套利理论,较早的包括 Stoll(1969)提出的期权平价定理,与 Billingsley 和 Chance(1985)提出的盒式价差套利的策略理论。这两个无风险套利理论十分基础且常用,也就是「教科书式的套利」。后来的研究者较多使用盒式价差套利机会的存在情况判断期权市场效率的高低。

对于较成熟的期权市场,Uri 等(2004)研究了特拉维夫 TA25 股指期权。他们以 4 秒为间隔,计算了 2000 年 6 月至 7 月该期权的盒式价差套利空间。他们发现,一半以上的套利机会发生在行权价差小于 20 点(约为指数的 3.6%)的盒式价差组合上,并认为对深度实值与深度虚值期权的盒式价差套利进行研究意义不大。

对于较新的期权市场,Woradee(2018)研究了泰国 SET50 股指期权,计算了 PCP 与盒式价差套利机会的存在情况,并以套利机会为因变量,成交量、期权到期时间等 7 个期权非行情数据作为自变量做了回归分析。该期权在 2012 年修改了行权价确定方式和标的指数计算细则,作者对修改前后的套利空间做了对比研究。

在国内期权市场方面,刘德红等(2019)使用了盒式价差套利机会作为市场效率高低的判断依据,并做了正态性检验。作者还对套利机会存在原因做了探究,分别从剩余期限、行权价和波动率三个方面进行了分析,验证了到期日越远、行权价与标的物现价差距越大、市场波动率越高套利存在情况也就越多。

三、实证分析

(一)数据的获取与预处理

本文使用了上证 50ETF 期权 1 分钟高频数据。数据范围为 2015 年 2 月 9 日 50ETF 期权上市第一天起至 2019 年 12 月 31 日,总计 1194 个交易日的价格、成交量、持仓量等数据,包括 2142 个期权合约。

每一个交易日,50ETF 期权都包括四个到期日的合约,即当月、下月和随后两个季月。将全部数据根据交易日和期权到期日分为 4776 组(1194×4)。为了避免低流动性合约对本文结论产生太大影响,先通过将相同行权价的看涨与看跌期权成交量求和,再选择每组位于成交量前 50% 的行权价(向上取整)。每组剩余个行权价,个期权合约,再将这个行权价两两匹配。每一组期权合约将被配成个盒式价差组合。

同时剔除了缺失值较多的期权合约,也对 ETF 分红、期权合约熔断等特殊情况做了适当的处理。

(二)盒式价差的计算

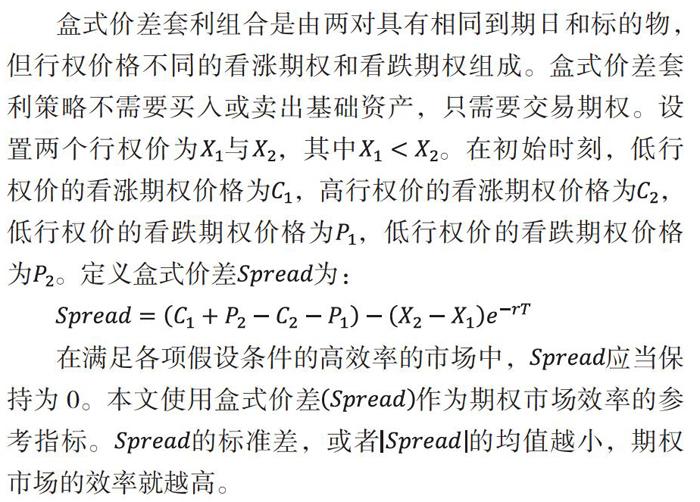

盒式价差套利组合是由两对具有相同到期日和标的物,但行权价格不同的看涨期权和看跌期权组成。盒式价差套利策略不需要买入或卖出基础资产,只需要交易期权。设置两个行权价为与,其中。在初始时刻,低行权价的看涨期权价格为,高行权价的看涨期权价格为,低行权价的看跌期权价格为,低行权价的看跌期权价格为。定义盒式价差为:

在满足各项假设条件的高效率的市场中,应当保持为 0。本文使用盒式价差作为期权市场效率的参考指标。的标准差,或者的均值越小,期权市场的效率就越高。

本文中无风险利率数据的来源于其他相关研究一致,即使用上海银行间同业拆借利率(Shibor)作为无风险利率。

(三)盒式价差分布情况分析

根据股指期货交易限制程度,将 2015 年 2 月 9 日起至 2019 年 12 月 31 日剔除交易限制集中变动的几天,剩余的交易日分为四组:

因为「无限制」组的时间处于上证 50ETF 期权刚上市不久,市场中套利行为还不够成熟,所以只将该组纳入参考,主要研究对象为高、中、低限制三个组。

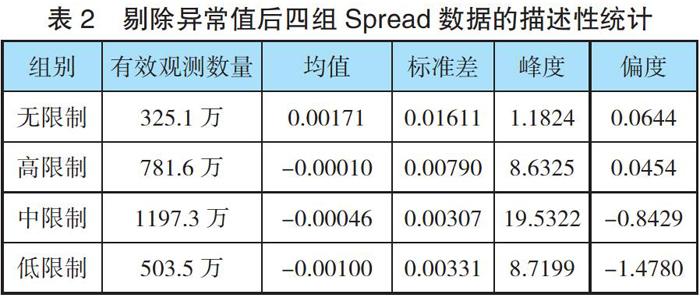

剔除的异常值后,四组数据的描述性统计分析如下:

可以看出,上证 50ETF 期权的盒式价差均值一直保持在 0 附近,标准差有着逐渐递减的趋势。在 50ETF 期权上市初期,虽然没有对股指期货的交易限制,但期权成交不活跃,套利行为也没有十分成熟,导致盒式价差的离散程度较高。随着股指期货交易限制的出现,的标准差不升反降,而在放宽限制后则下降更多。

为研究股指期货交易限制是否对 50ETF 期权的盒式价差的分布存在显着的影响,对四组数据两两进行了 Kolmogorov-Smirnov 检验。其的值如下:

全部 6 组检验的 p 值均为 0.0000,所以可认为四组数据的分布均互不相同。接下来进行回归分析时仍将数据分为 4 组。

(四)盒式价差影响因素分析

除了针对盒式价差数据本身的同分布检验,本文还研究了各变量对盒式价差的影响程度。此方法基于 Woradee(2018)针对泰国期权市场的分析。和该研究略有不同的是,作者将政策的变化作为一个逻辑变量包括在自变量中,本文则针对每一个政策条件单独进行回归分析。

将每个盒式价差组合按天划分,作为一个观测,一个观测包含的 240 个时点数据。选择这些数据绝对值的均值作为因变量,作为反映期权市场效率的指标,选择三大类的十个自变量作为备选。具体变量内容如下表所示:

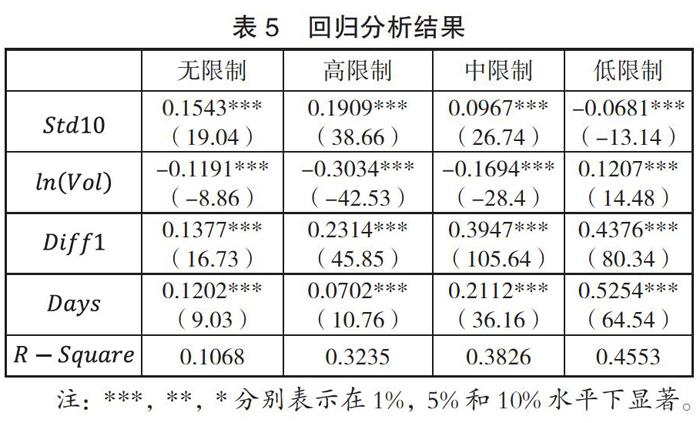

然后在 R 中进行多元线性回归分析。在这 10 个变量中,、和在至少一组中存在不显着的情况。对于剩下的变量,通过 BIC 准则进行筛选,最终确定使用四个自变量。回归分析的结果为:

从上表可以看出,在正常情况下,基础资产的短期波动对有显着的影响。基础资产波动率越高,期权市场效率也就越低,尤其是在 2015 年 9 月至 2017 年 2 月内。这也与直观上的认知相似。

盒式价差组合中的期权合约成交量的增加也会增加市场效率。期权合约成交量的增加说明更多投资者参与了交易,可套利空间相应的减少也十分正常。该变量对期权市场效率的影响程度同样在「高限制组」最大。

当盒式价差组合中两个期权行权价的价差越大,会有明显的增加。这种情况在中「低限制组」尤其明显,影响程度达到「高限制组」的两倍左右。同样,合约剩余天数越多的期权合约市场效率越低,且这种情况随着时间的推移越来越明显。

总的来说,这四个自变量的符号方向与先前的研究基本一致。「低限制组」存在一些特殊的情况,可能是数据量较少(只有 8 个月)以及更多的套利行为导致。

四、总结与展望

本文通过计算上证 50ETF 期权的盒式价差,并对其分组进行同分布检验,计算出股指期货交易限制对 50ETF 期权市场效率的影响情况。50ETF 期权的市场效率从低到高依次为无限制、高限制、低限制、中限制,其中「低限制组」与「中限制组」差距较小。对于这种情况,认为「无限制组」市场效率最低的原因是 50ETF 期权上市初期投资者参与程度不高、套利策略不成熟。而「低限制组」的市场效率高于「中限制组」的原因是投资者在 2019 年 4 月起对较远的季月合约参与程度不高。可能是对开仓限额的放宽使得投资者可以将更多的资金用于占用成本低、风险更小的近月合约。

在期权市场效率影响因素方面,发现股指期货的交易限制越高,期权市场效率受基础资产波动率与期权合约成交量的影响也越大。其中前者可能是受缺乏套利时的对冲工具影响,导致期权市场在基础资产大幅波动时套利者避免参与其中。

然而,因为只获得了上证 50ETF 期权的行情数据,无法得知有多少交易是同时开仓了期权与股指期货,以及套利者为应对股指期货交易限制的策略调整情况,股指期货交易限制对期权市场效率的具体传导模式还有待进一步深入研究。

随着金融创新的加速,2019 年 12 月 23 日在上海证券交易所与深圳证券交易所分别上市各自的沪深 300ETF 期权,并在中国金融期货交易所上市沪深 300 股指期权。新合约的批量上市使得投资者有了更多选择。先前针对上证 50ETF 期权的研究也将有助于提高这些期权的市场效率。

参考文献

[1]孙桂平.沪深 300 指数期权仿真交易跨市场套利有效性研究[J].商业研究,2015(10):54-63.

[2]刘德红,黄振环,陈宗志.上证 50ETF 个股期权的市场效率研究[J].北京交通大学学报(社会科学版),2019,18(01):48-56.

[3]何清,王震坤.正态性检验方法在教学研究中的应用[J].高等理科教育,2014(04):18-21+77.

[4]贺楦栋.我国上证 50ETF 期权市场定价效率研究[D].福州大学,2017.

[5]BILLINGSLEY R S,CHANCE D M.Options Market Efficiency and the Box Spread Strategy[J].The Financial Review,1985,20(4):287-301.

[6]Jongadsayakul W.Determinants of Violations in the SET50 Index Options Pricing Relationships:Put-Call-Futures Parity and Box Spread Tests[J].Asian Social Science,2018,14(3).

[7]Benzion U,Anan S D,Yagil J.Box Spread Strategies and Arbitrage Opportunities[J].Journal of Derivatives,2005,12(3):47-62.

[8]ACKERT L F,TIAN Y S.Efficiency in Index Options Markets and Trading in Stock Baskets[J].Journal of Banking&Finance,2001,25(9):1607-1634.

作者 袁康洪