组合滤波与希尔伯特变换的短线交易择时研究

作者

作者

摘要:股票市场的波动无处不在,宏观上看是杂乱无章的,周期具有不确定性,是非周期的——想要抓住波动规律是困难的,因此也就无法利用具有确定性公式的周期分析来预测股价的涨跌。虽然无法对股票序列整体定量刻画周期,但可以将其分解为趋势项、短期波动项以及噪声项。本文对股票时间序列信号先利用二阶低通滤波过滤噪声项,再利用差分去除趋势项,最后通过希尔伯特变换构造同相正交空间,利用旋转直观展示短期波动项的周期波动。通过判断价格所处的上升下降状态,制定交易策略,进行实证回测。实测验证结果表明该策略具有一定的盈利能力。

关键词:低通滤波 希尔伯特变换 趋势跟踪 周期波动

一、研究背景

股票市场的波动无处不在,投资者所要做的就是抓住稍纵即逝的投资机会,但这却是一件非常困难的事。一般而言,采用价值理论的投资风险性高,相对而言大多数投资者更加青睐于短线交易、频繁交易。因此,设计可以保持一定稳定收益率的短线交易策略是必要的。相比于倾向于经验主观判断的基本面分析,量化交易则是通过科学的方法认识市场波动,通过实证方法验证投资假设,再通过组合优化进行交易,更为客观理性。不仅可以有效地控制风险暴露,还可以高效覆盖大量的投资机会,提高投资的效率。同时,量化投资是基于计算机技术实现的,不仅可以在海量的金融大数据基础上高效快速地进行分析,还可以进行实时监控,决策复现度高,大大地解放了人工,同时也尽可能避免主观人的经验误判。本文就是采用科学的方法,通过对金融数据构建相应指标判定交易信号的量化交易策略。

科学的方法是多样的,采用金融学、统计学等理论都可以构建模型,本文则是立足于通信与信号处理角度,进行信号波的过滤去噪以及时频分析。策略整体思想可理解为:将金融数据抽象为「信号」,设计模型——「系统」对信号进行滤波去噪,提取获得有用信息进行希尔伯特变换,通过周期旋转构建买卖信号进行交易。

二、滤波提取非周期中的周期波动

股票市场的价格总是在变化的,宏观上看是杂乱无章、没有规律的。波动无处不在,但是想要抓住波段很困难,因为波长——也就是周期具有不确定性,或者说金融时间序列是一个非周期信号。一个金融时间序列可以认为是由长期趋势项、短线波动项以及噪声项三部分叠加。短期波动项是对局部震荡的刻画,会在市场中重复出现,蕴含周期波动,但周期并不固定,因此金融时间序列并不是严格的周期信号,无法进行一般性的周期分析。短期波动是本文主要的研究内容。

在信号分析中,趋势项一般指信号中周期大于记录长度的成分,许多信号的趋势项往往具有非常明确的物理含义。在股票分析中,本文使用的股价记录的趋势项对应于各个阶段的平均股价,刻画了股价在不同时期的平均水平,不具有周期波动,并不是本文关注的分析重点。因此,本文采用局部差分去除长期趋势项,保留短线波动。

此外,任何实际的时间序列信号中都存在「毛刺」,可能来自个股自身的波动,也可能来自整个市场的波动影响,这就是噪声项。本小节通过低通滤波过滤噪声,再通过差分提取周期波动,在下一部分使用周期波动进行价格涨跌判断。

(一)传统均线系统

趋势跟踪技术是一种简单有效的投资方式,同时也是对噪声项的一种简单过滤。跟踪趋势最简单的一种方法就是采用移动平均线(Moving Average,MA),计算公式为:

其中,price 一般采用收盘价。所谓移动平均线就是 n 日均线,常见的有五日均线、十日均线以及二十日均线等,是一种常见的交易策略。

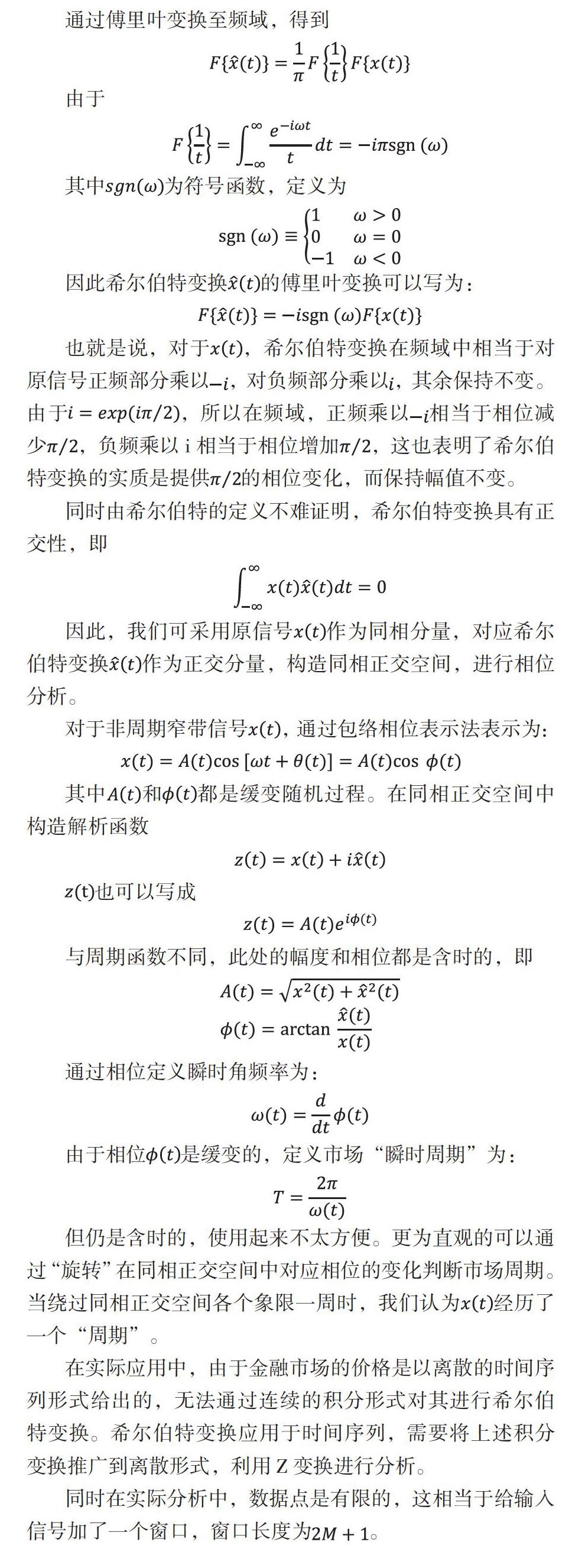

MA 指标可以很好地刻画股票或是指数的价格趋势,但会存在延时。随着 n 值增大,局部波动显着减小(平滑性更好),但是延时也在逐渐增大,很容易出现「跟不紧」甚至「跟不上」的情况,如图 1 所示。

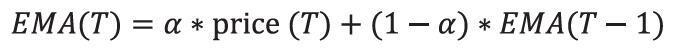

另一个均线指标——指数平均线(Exponential Moving Average,EMA),与 MA 指标类似,EMA 指标也是对价格进行平均的趋势系统,只是对靠近当前天数赋予更大权重,计算公式为:

其中,是一个介于 0 和 1 之间的一个参数,且。同 MA 指标一样,EMA 指标也存在一定的延迟。

本小节分析过程从信号与系统角度入手,基于低通滤波思想,克服上述均线指标延时特性,构建低时延的低通滤波器。

(二)构建滤波器

对于一个在时间轴上波动变化迅速的信号,在时域进行识别是困难的,此时可将信号转换至频域进行分析。在时域剧烈波动的信号,在频域变化是缓慢的,易于识别分析;反之同理。在信号处理过程中,股票价格序列可认为长期趋势项与短期波动项对应低频部分,噪声项对应高频部分。趋势跟踪可以理解为,先将信号由时域转换至频域,过滤掉对信号中的高频成分,保留低频部分,再将信号从频域变换回时域。本文需要提取周期的波动,主要对低频部分进行分析。

从信号处理角度来看,均线系统是一个一阶线性滤波器。相比于与 MA 指标的等权平均,EMA 指标更贴近实际信号,本节从 EMA 指标入手构建低通滤波器。

首先,由于金融时间序列是离散的,可进行 Z 变换,将分析从时域转换至频域进行。Z 变换是数字信号处理中一种常用的时频变换方法,应用于离散信号。Z 变换定义为:

其中 Z 定义于复频域,是离散时间信号。

通过 Z 变换,定义传输函数,即为输出函数 Z 变换与输入函数 Z 变换的比值,它由系统本身性质决定,与输入输出信号无关。传输函数描述了信号在系统中的放大或衰减行为。对于 EMA 指标来讲,利用 Z 变换相关性质计算其输出函数

计算得到

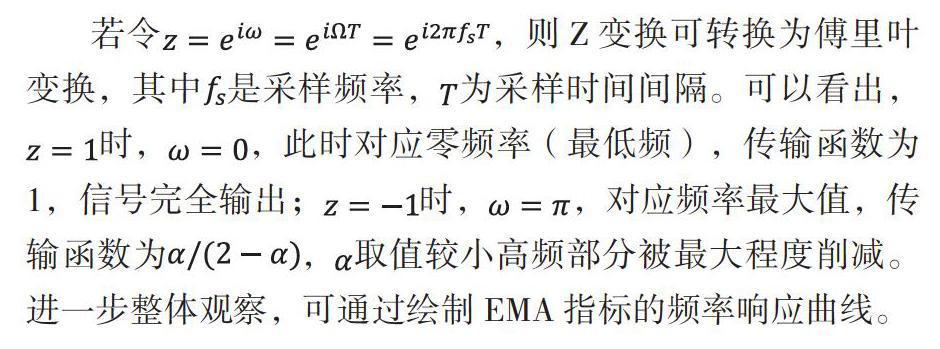

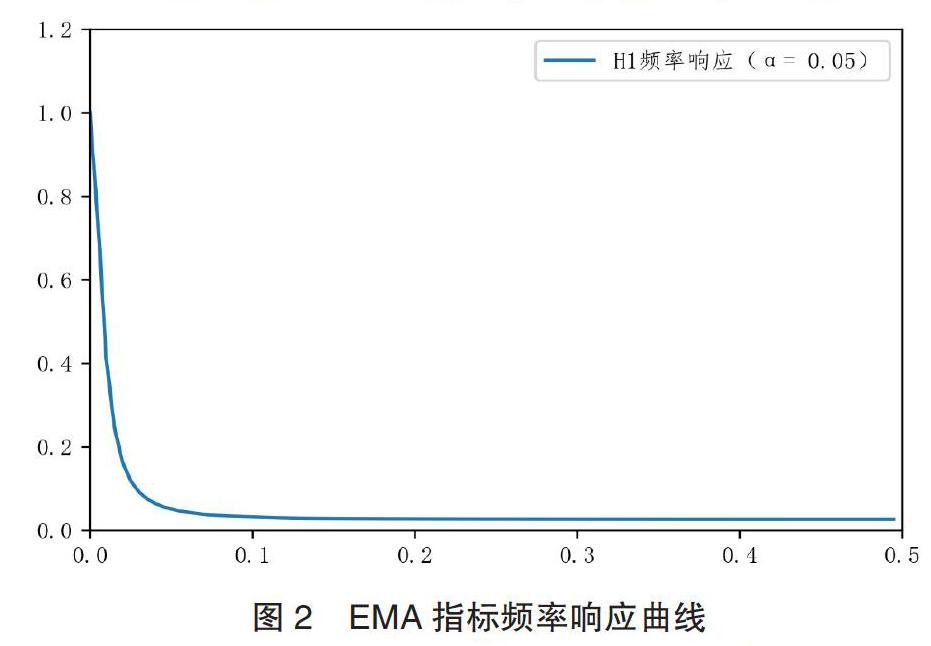

若令,则 Z 变换可转换为傅里叶变换,其中是采样频率,为采样时间间隔。可以看出,时,,此时对应零频率(最低频),传输函数为 1,信号完全输出;时,,对应频率最大值,传输函数为,取值较小高频部分被最大程度削减。进一步整体观察,可通过绘制 EMA 指标的频率响应曲线。

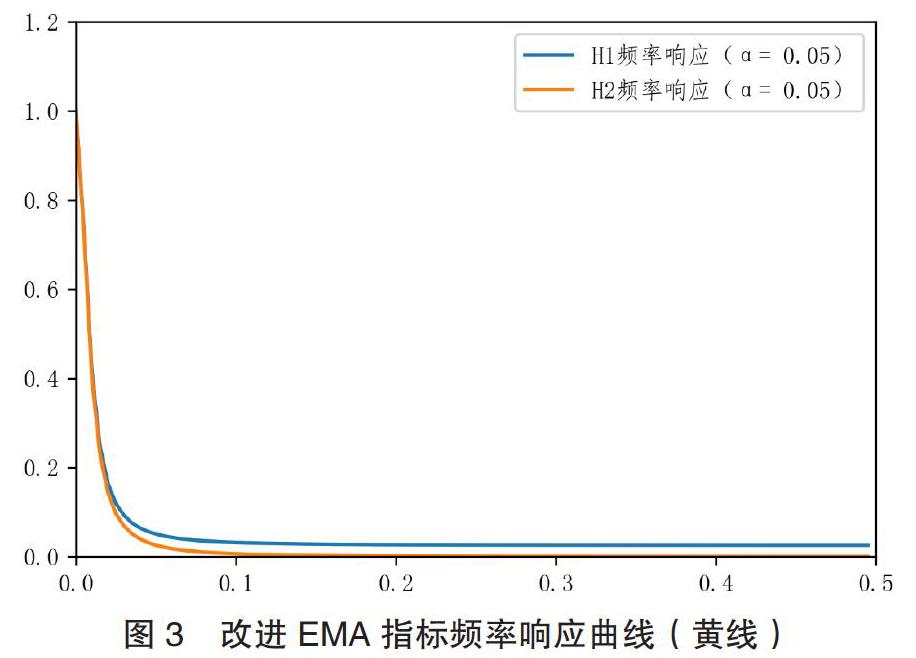

观察图 2,EMA 指标可以看成是一个一阶低通滤波器,此滤波器存在下述缺点:一是信号在低频部分完全输出,但在高频部分信号有衰减并未完全抑制;二是一阶滤波器在通带和阻带之间的过渡带太长。因此,针对上述两点对滤波器进行改进。同时,传输函数为 1 时,代表全频通过,使用表示高通滤波器。

第一步:在一阶低通滤波器中完全抑制高频成分。

改进 EMA 指标,在 EMA 中加入前一交易日 price 值,与当前交易日 price 取算数平均

对应传输函数为

上式中,对应 z=-1 时,传输函数为 0,高频成分被完全过滤。这一点可以通过其频率响应图中可以看出。

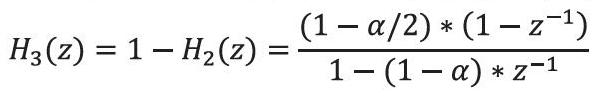

按照上式构造一阶高通滤波器,此时可保证完全去掉低频成分,且高频部分完全保留,此时滤波器的传输函数为:

第二步:选用合适的阶数

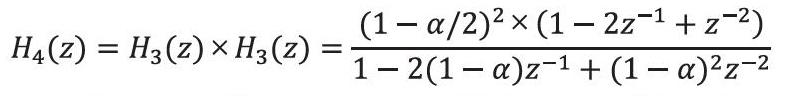

实际使用的滤波器的频率响应并不是在截止频率处由 1 突变至 0 的,而是由通带缓步衰减至阻带,此段频带称为过渡带。一阶滤波过渡带太长,滤波效果相对较差。滤波器阶数越高,传输函数在截止频率附近衰减得越快,但通带会变得不平,并且会对靠近截止频率的信号进行些许放大,系统也更加复杂,折中考虑,本文采用的是二阶低通滤波器。二阶滤波器可以通过串联两个一阶滤波器实现,信号通过两次一阶滤波,完成二阶滤波过程。对应的二阶高通滤波器的传输函数可以写为两个一阶滤波器相乘

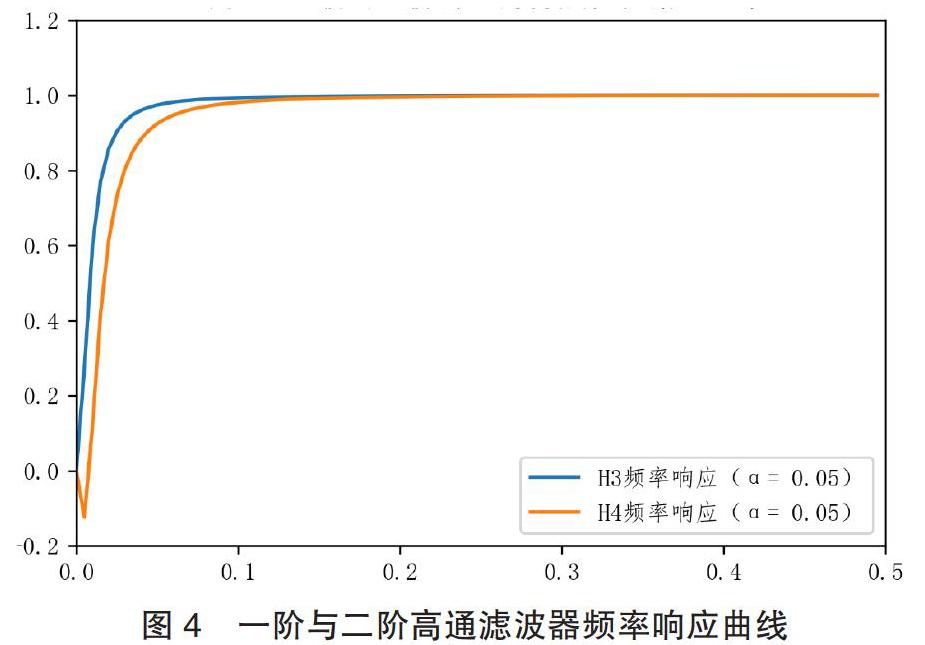

与的频率响应如图四所示。可以看出:与可以在保证对高频信号完整输出的同时,完全抑制低频信号输出,不同的是,的频率响应曲线在通带和阻带之间衰减得更快,可以对高频和低频分量做出更有效的区分。

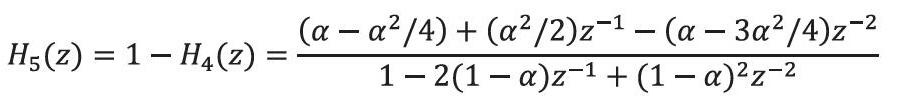

由于低频分量与高频分量是互补的,因此可以根据二阶高通滤波器,构造对应的低通滤波器,即:

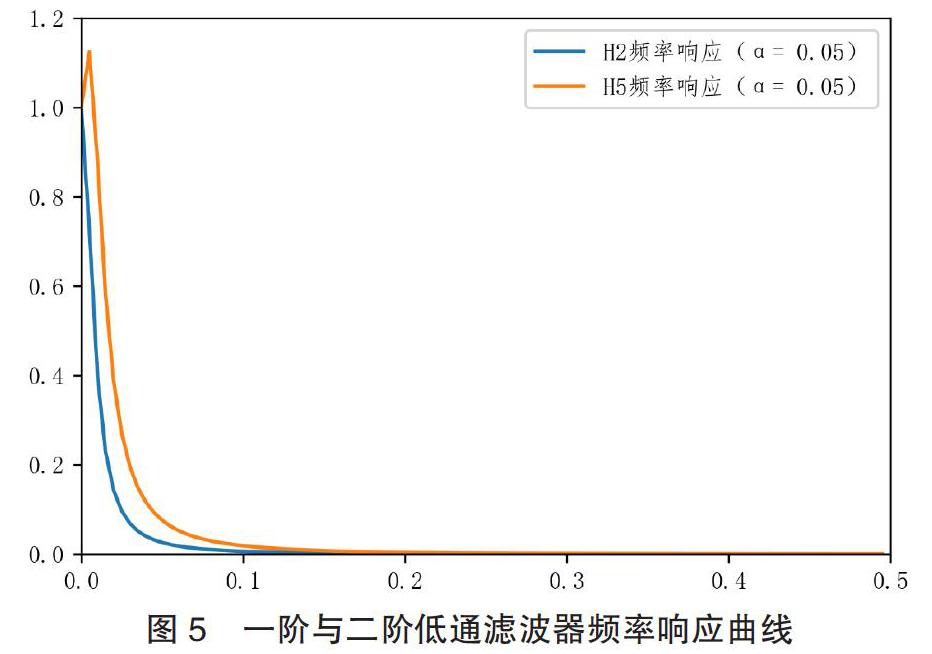

观察图 5 频率响应曲线,相比改进 EMA 指标的传输函数,该低通滤波在截止频率附近小幅放大(这是高阶滤波的特点之一),但又未过分失真;同时,二阶滤波后整体信号高于改进 EMA 指标,低频输出更显着。

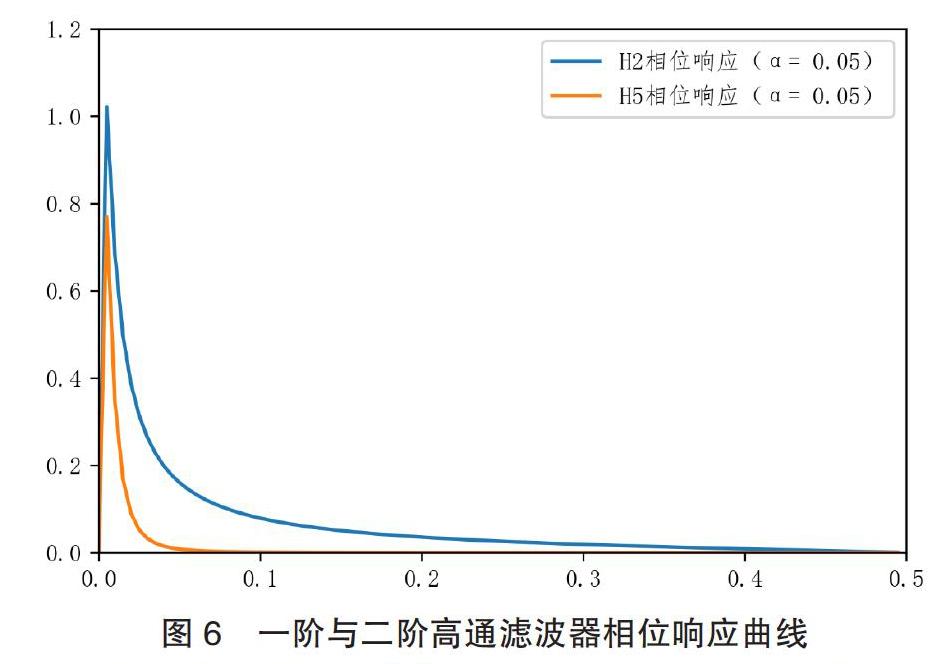

观察图 6 一阶与二阶低通滤波器相位响应可以看出:二阶滤波器对应相位变化整体小于一阶滤波器,延迟性更小。

三、利用希尔伯特变换构造周期模型

一个周期函数可以表示为:

其中为幅度,为角频率,为相位,周期为。

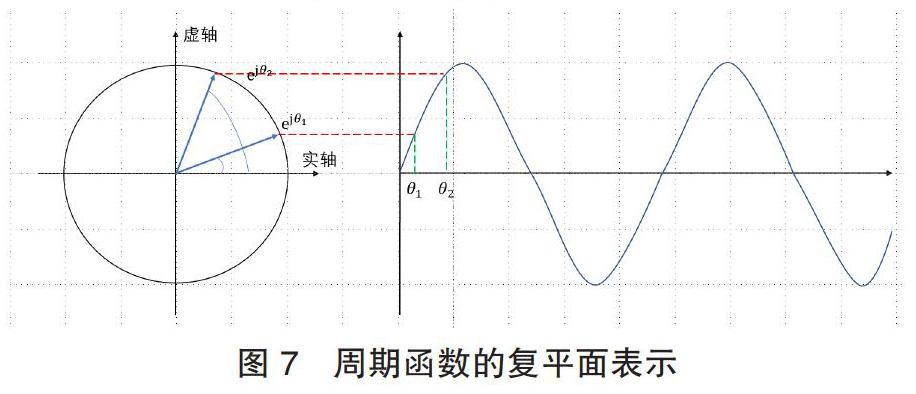

对于一个周期函数,可以通过欧拉公式将信号在复数域内由幅度与相位间接表示,但股票数据并不能通过上述方式进行显式定义,因为对于股票数据不同时刻的幅度与角频率都是变化的,即表示为。换用一种简单直观的方式,一个周期函数在复平面旋转 360 度的时候,就可以认为该周期函数经过一个周期。对于非周期函数,也可通过「旋转」的方式实现「周期」的定义,通过相位象限位置判断市场方向。

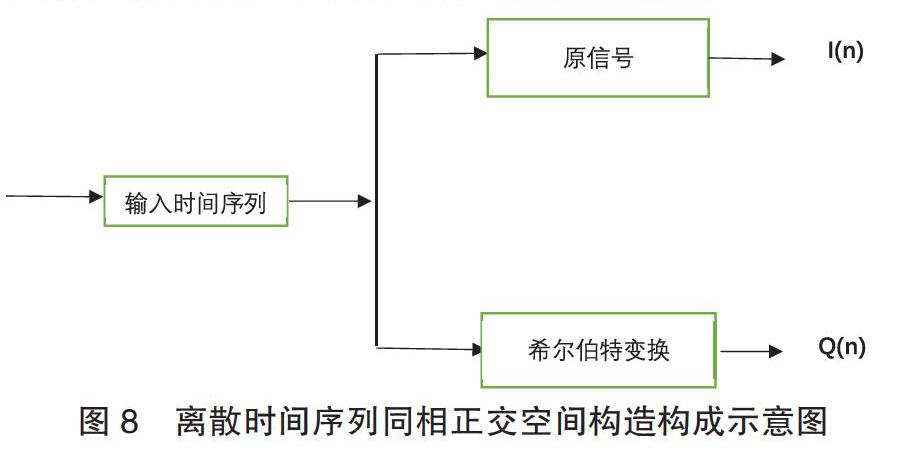

在信号处理中,经常会对一个信号进行正交分解,即分解为同相分量(I)与正交分量(Q),这两部分信号是正交的,因此可构造出类似于复平面的二维平面——同相正交空间,在此空间下对非周期函数进行相量分析。

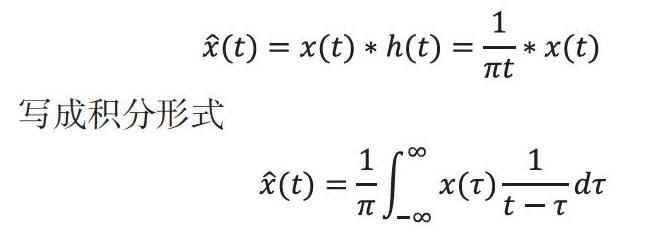

希尔伯特变换(hilbert transform)是一种在时域的积分变换[1],在工程中常用于窄带数字信号的处理,它仅向信号提供了的相位变化,并未影响幅频响应,因而在信号处理领域得到广泛的应用。

对于一个时域连续函数希尔伯特变换定义为

写成积分形式

通过傅里叶变换至频域,得到

由于

其中为符号函数,定义为

因此希尔伯特变换的傅里叶变换可以写为:

也就是说,对于,希尔伯特变换在频域中相当于对原信号正频部分乘以,对负频部分乘以,其余保持不变。由于,所以在频域,正频乘以相当于相位减少,负频乘以 i 相当于相位增加,这也表明了希尔伯特变换的实质是提供的相位变化,而保持幅值不变。

同时由希尔伯特的定义不难证明,希尔伯特变换具有正交性,即

因此,我们可采用原信号作为同相分量,对应希尔伯特变换作为正交分量,构造同相正交空间,进行相位分析。

对于非周期窄带信号,通过包络相位表示法表示为:

其中和都是缓变随机过程。在同相正交空间中构造解析函数

也可以写成

与周期函数不同,此处的幅度和相位都是含时的,即

通过相位定义瞬时角频率为:

由于相位是缓变的,定义市场「瞬时周期」为:

但仍是含时的,使用起来不太方便。更为直观的可以通过「旋转」在同相正交空间中对应相位的变化判断市场周期。当绕过同相正交空间各个象限一周时,我们认为经历了一个「周期」。

在实际应用中,由于金融市场的价格是以离散的时间序列形式给出的,无法通过连续的积分形式对其进行希尔伯特变换。希尔伯特变换应用于时间序列,需要将上述积分变换推广到离散形式,利用 Z 变换进行分析。

同时在实际分析中,数据点是有限的,这相当于给输入信号加了一个窗口,窗口长度为。

在对时间序列信号进行希尔伯特变换后,构造同相正交空间,位于第一、二象限的信号处于上升趋势,位于第三、四象限的信号则处于下降趋势,构建买卖信号。

构建交易策略:

当信号位于第一、二象限时,发出买入信号;

当信号位于第三、四象限时,发出卖出信号。

四、实证分析

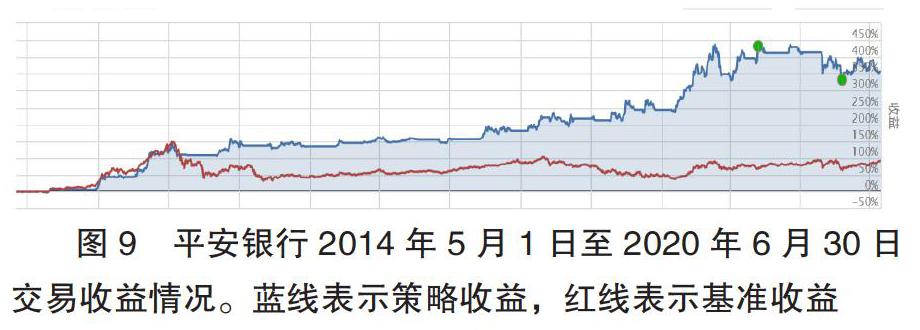

基于以上交易策略思想,在聚宽平台编写策略代码,并进行回测分析。回测数据选取 2014 年 5 月 1 日至 2020 年 6 月 30 日的平安银行的日线收盘价。策略设置手续费买入时佣金万分之三,卖出时佣金万分之三加千分之一印花税,每笔交易佣金最低扣 5 块钱。基准标的设置为沪深 300 指数,设定初始资金为 1,000,000 元,按照策略交易,最终由初始资金 1,000,000 元,变为 4,576,411.35 元,累积收益率为 357.64%,年化收益率为 28.81%。

从累计收益率曲线来看,模型是有效的。在回测时间段内,除前期少部分时间段外,策略模型与指数基准较为贴合,大部分时间模型稳定超越指数基准。

此外,经多次测试,发现该交易策略是一个短线择时模型,平均预测周期(即多、空头的平均持仓时间)与大多数周期一致,约 10 天左右,判断正确率大于 60%,结合平均预测周期来看,该交易策略侧重交易获利。

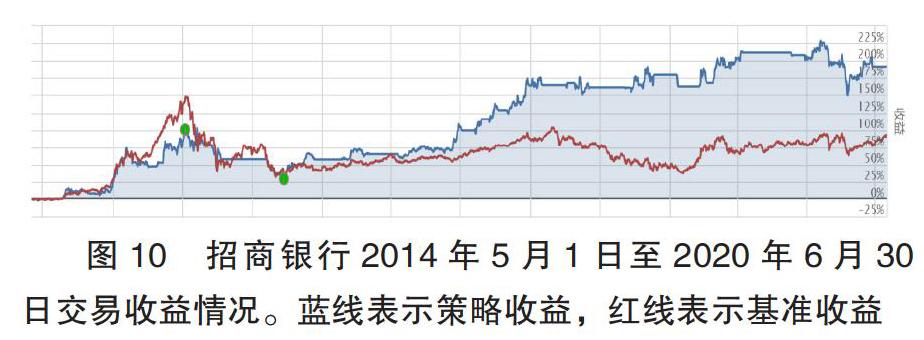

为保证策略的有效性,本文还回测交易招商银行股票对模型进行检验。为了进行有效比较,选择的起止日期仍为 2014 年 5 月 1 日至 2020 年 6 月 30 日,其余条件也均相同。按策略交易,回测期内累积收益率为 191.84%,对应年化收益率为 19.51%。

从上述图表的数据可以看出,策略应用于招商银行的效果略逊于其对于平安银行的预测,年化收益率从 28.81% 下降至 19.51%,不过判断正确率仍然大于 60%,模型继续有效并超越指数基准。

五、风险提示

本文策略编写于聚宽平台,采用历史数据与平台回测环境进行建模回测,具有较好的择时结果。但由于市场具有不确定性,策略模型仅在统计意义下具有良好的收益回报,存在单次失效的风险。

此外,本股票策略模型中设定有多个超参数参数,由于个股时间序列特点各不相同,因此使用时需要基于不同时期的不同股票数据对各参数需要进行微调,文中并未详细叙述参数调整过程。

同时由于本股票策略仅是对策略理论有效性进行分析验证,并未设定风险控制模块进行风险控制。如若进行后续实测分析或与其他策略组合使用可加入风险控制环节进行风控。

参考文献:

[1]周炯槃.(2015). 通信原理.第 4 版.北京邮电大学出版社.

[2]姚天任,& 孙洪.(1999). 现代数字信号处理.华中理工大学出版社.

[3]RueyS.Tsay.(2009).金融时间序列分析.机械工业出版社.

[4]洪海杉.(2013).如何做好短线操作.金融经济:上半月.

[5]Bendat,& Julius,S..(1971).Random data analysis and measurement procedures.396~398

[6]孙碧波.(2005).移动平均线有用吗?——基于上证指数的实证研究. 数量经济技术经济研究(02),149-156.

[7]丁鹏.(2012).量化投资:策略与技术.电子工业出版社.

作者单位:北京邮电大学理学院

作者 马瑞雪