基于 GARCH 模型的利率变动对股市波动性的影响研究

作者

作者

【摘要】股票市场作为金融市场的重要组成部分,其市场的波动程度关系到整个金融市场能否稳健运行。本文选取 2006 年 10 月到 2014 年 5 月上证综指和深证成指的日收盘价作为其波动性研究的指标,并引入 shibor 利率作为外生变量,运用 GARCH 模型研究了利率变动对股市波动性的影响。因此我们要加快利率市场化的进程,使其能更好的作为宏观经济政策的指标来调整金融市场的波动,促进金融市场的稳健发展。

【关键词】利率 上证综指 深证成指 波动性

一、引言

股票市场作为金融市场的重要组成部分,在当今信息爆炸、市场瞬息万变的时期,集中传递着各种宏观和微观局势的变化,逐渐成为反应我国宏观经济走势和各类型企业发展状况的「晴雨表」。

股市的适度波动有利于活跃市场,提高股民的积极性,然而波动过度则会弱化其资源配置功能,对国民经济的快速有序发展产生不利影响。因此,如何加强监管,如何发挥货币政策的调节机制,避免股市的大幅波动给实体经济带来不利影响,成为我们亟待解决的问题。

利率作为货币政策的中介指标,可以反应资金借贷的成本,进而反应资金的价格,代表着货币市场资金流动的方向,也是金融市场上资产定价的基准,影响着投资者进行决策。

二、利率对股市波动性的作用机制

利率是通过怎样的机制来影响股市的波动,本文将从股利贴现模型和利率对实体经济的影响传导机制来进行分析。

(一)股利贴现模型

众所周知,股利贴现模型中,股票的价格与预期的现金红利成正比,与贴现率成反比。投资者预期的股利越高,股票价格越高;而贴现率越高,股价越低。通过此模型计算的只是一些理论上的价格,股价受到宏观微观经济各方面的影响。为使该模型更具有使用价值,我们引入了固定的股利增长率 g,此时,D1=D0(1+g)……把上述等式代入股利贴现模型公式,可得该式被称为固定增长的股利贴现模型。由此可知,股价与预期现金流成正比,与贴现率成反比。由于本文研究的是银行利率与股价的关系,所以,第一,当同业拆借利率上升时,银行的融资成本增加,进而贷款利率上升,企业利润下降,预期现金流下降,因此,股价下降;第二,当银行的存款利率上升时,由于投资和储蓄的替代关系,人们用于投资的机会成本将会上升,相应的预期收益率也会上升,即贴现率上升,带来股市价格的下降。因此,银行利率与股市价格的波动成反比。

(二)利率对实体经济的影响

利率作为宏观经济调控中货币政策的重要工具,它的变动对金融市场乃至整个宏观经济都会产生影响。它会通过影响实体经济的整个外部宏观环境和实体经济的微观主体企业进而传导至股市。本文将从以下三个方面来论述利率是如何影响实体经济的:

1.利率的变动会影响社会总供给和社会总需求,进而影响实体经济的外部投资环境。

2.利率的变动会影响上市公司的融资成本,进而带来公司盈利能力的变化。

3.利率作为政策信号的传递者,会影响投资者的心理预期。当利率下调时,意味着经济会扩张,投资者则会大批涌入股票市场,引起股价上涨;相反,股价下降。

三、利率变动对股市波动影响的实证分析

(一)利率数据的选取和统计性分析

利率数据的选取,使用的是上海银行间隔夜同业拆放利率,它是由信用等级较高的 18 家银行同业拆出利率的算术平均利率。本文采用的是 Shibor 隔夜利率。自 2006 年 10 月 8 日开始公布数据以来,至 2014 年 5 月 30 日,结合股市的交易时间,共选取了 1858 个样本日数据(数据来源于 Shibor 官方网站)。在时间跨度上,该数据经历了 2007 年到 2008 年股市兴衰的大转换,具有很强的代表性。

(二)利率变动对沪、深股指波动性影响的实证分析

1.平稳性检验。在时间序列数据建模之前,首先要保证其所选样本数据是平稳的,使用最普遍的检验平稳性的方法 ADF 进行检验,通过 Eviews6,利率 r、上证综指收益率 h 和深证成指收益率 s,在 1% 的置信水平下,单位根检验的结果 t 值都远远小于其临界值,说明三者的数据都是平稳的,可以使用 GARCH 模型进行建模。

2.ARCH-LM 检验。为了检验沪深股指的波动是否具有条件异方差性,我们进行 ARCH-LM 检验。

首先利用最小二乘法对上证综指和深证成指进行一阶自回归,OLS 回归结果显示,两个方程的统计量都很显着,拟合程度也很优,但是可能存在条件异方差。对二者进行条件异方差的 ARCH-LM 检验,结果显示,P 值接近 0,拒绝原假设,说明上证综指和深证成指一阶自回归后的残差序列存在 ARCH 效应,需要采用 GARCH 模型对样本序列进行回归分析。

(三)用 GARCH 模型分析利率波动对股市波动性的影响

为研究利率变动对股市波动性的影响,现将利率变动作为外生变量引入 GARCH 模型中,此处将利率的变动记为 Ret,Ret= lnRt-lnRt-1(R 为上海同业隔夜拆借利率)。

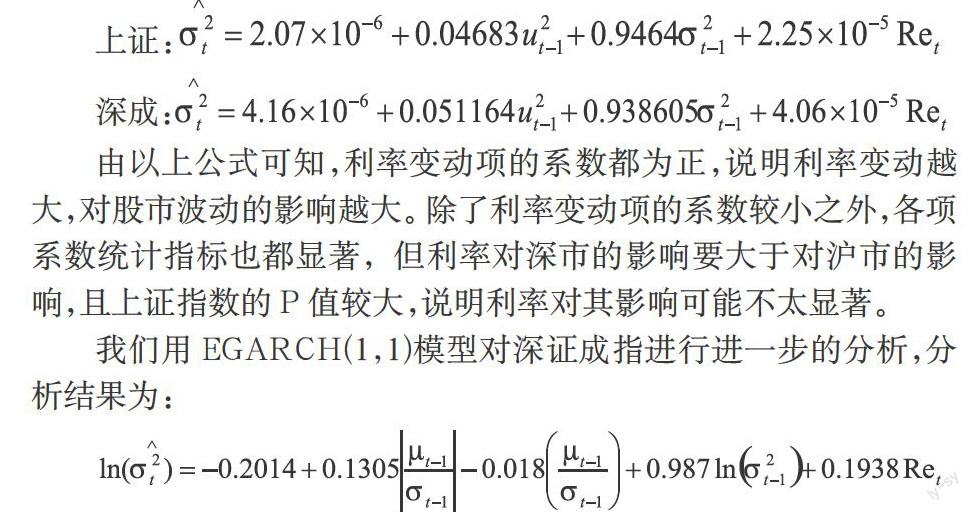

首先对 Ret 进行平稳性分析,ADF 检验的 t 统计量值为-39.1258 <-2.567538,说明在 10% 的显着性水平下,其序列是平稳的,因此可以将其引入模型。GARCH(1,1)模型分析结果:

上证:

深成:

由以上公式可知,利率变动项的系数都为正,说明利率变动越大,对股市波动的影响越大。除了利率变动项的系数较小之外,各项系数统计指标也都显着,但利率对深市的影响要大于对沪市的影响,且上证指数的 P 值较大,说明利率对其影响可能不太显着。

我们用 EGARCH(1,1)模型对深证成指进行进一步的分析,分析结果为:

上式,非对称项的系数-0.018<0,说明股票价格的波动具有杠杆效应,利空消息带来的波动性比利好消息大。且该式中利率变动的系数要远远大于上式中利率变动的系数(0.1938>4.06×10-5),说明当市场行情不好时,利率的微小上调都能引起深证成指的巨大波动,投资者的投资策略对市场上利率的变动非常敏感。

参考文献

[1]高铁梅.计量经济分析方法与建模.清华大学出版社,2006.1.

[2]何问陶,王成进.股市波动对利率变动的影响研究.经济前沿,2009.8.

[3]马星亮.利率对股市波动性的研究.学位论文,2010.4.

[4]孙叶萌.利率波动与我国股市波动的区制相关性分析.经济纵,2011.9.

作者 卫亚晶