Gama-French 三因子模型对 A 股酿酒行业股票收益率的实证研究

作者

作者

摘要:在股票投资决策中,酿酒行业的股票备受关注。以酿酒行业 20 只股票为研究对象,按照规模大小和账面市值比大小,将样本股票分为四个组合。基于 Fama-French 三因子模型,对组合的月收益率数据进行实证研究,结果发现,样本区间内市场溢价因子、规模因子和账面市值比因子对酿酒行业股票组合收益率的变动有很好的解释力。

关键词:三因子模型 股票收益率 酿酒行业

资本资产定价问题一直是研究的热点,Fama 和 French (1992)通过研究分析美国股票,发现除了市场溢价因子,市值因子和账面市值比因子对股票的收益率有着较好的解释力,他们在资本资产定价模型(CAPM 模型)的基础上,提出了三因子模型。

Fama-French 三因子模型在国外的股票市场得到了较多地应用,很多国内学者也运用此模型对我国的股票市场进行了研究。杨炘和陈展辉(2003)的研究结果表明,三因子模型可以完全解释 A 股市场收益率的截面差异。但田利辉、王冠英和张伟(2014)认为在样本区间内,我国股市的账面市值比效应并不明显。李阳(2013)的研究结果表明三因子模型无法显着地解释创业板股票的收益。与之相反,赵田田(2017)的研究却认为三因子模型在创业板也是有效成立的。国内学者应用此模型的研究对象大部分是主板 A 股市场或其他板块,针对行业的研究相对较少,同时研究结论且还存在部分争论。随着经济的发展,酒类消费占据着较大比重,酿酒行业的股票备受关注。基于以上分析,本文选择 A 股市场的酿酒行业股票进行研究,主要运用三因子模型,对股票组合的收益率进行研究,以期丰富该模型在我国股票市场的适用性研究,以及为投资者提供参考意见。

一、Fama-French 三因子模型理论

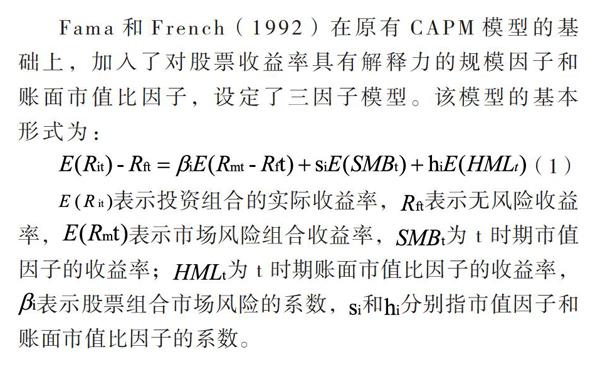

Fama 和 French(1992)在原有 CAPM 模型的基础上,加入了对股票收益率具有解释力的规模因子和账面市值比因子,设定了三因子模型。该模型的基本形式为:

(1)

表示投资组合的实际收益率,表示无风险收益率,表示市场风险组合收益率,为 t 时期市值因子的收益率;为 t 时期账面市值比因子的收益率,表示股票组合市场风险的系数,和分别指市值因子和账面市值比因子的系数。

二、数据选取和模型构建

(一)数据选取和计算

本文的样本区间为 2012 年 1 月至 2018 年 12 月,共七年的月度数据,同时选取了符合条件的 A 股酿酒行业股票共 20 只。样本区间跨度较大,样本数量较充足,实证检验的结果比较有说服力,也更具现实意义。需要说明的是,本文样本股票主要是沪深 A 股中以白酒、啤酒、葡萄酒、黄酒等相关产业为主的上市公司;其中剔除了特别处理股票、长期停牌或数据缺失较多的股票,此外还剔除了截止 2012 年 1 月 1 日,上市时间未超过一年的上市公司。

样本股票的月收益率选取了 CSMAR 国泰安数据库中,考虑现金股利再投资的月收益率;各组合的月收益率则是总市值加权的月均收益率。为了保持与股票收益率的一致性,市场收益率同样选择了以沪深股票的总市值为权重的月市场回报率。同时,本文选取了一年期国债利率,并将其按照复利的方式处理为月度收益率来作为无风险利率。在股票分组时,账面市值比的计算方式为:所有者权益合计除以总流通市值,其中,所有者权益合计的数据取自个股的年度报告,流通市值选自个股年末流通市值。

(二)组合和因子构建

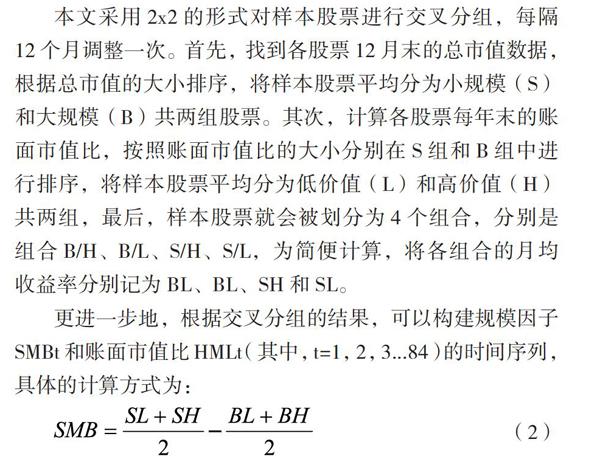

本文采用 2x2 的形式对样本股票进行交叉分组,每隔 12 个月调整一次。首先,找到各股票 12 月末的总市值数据,根据总市值的大小排序,将样本股票平均分为小规模(S)和大规模(B)共两组股票。其次,计算各股票每年末的账面市值比,按照账面市值比的大小分别在 S 组和 B 组中进行排序,将样本股票平均分为低价值(L)和高价值(H)共两组,最后,样本股票就会被划分为 4 个组合,分别是组合 B/H、B/L、S/H、S/L,为简便计算,将各组合的月均收益率分别记为 BL、BL、SH 和 SL。

更进一步地,根据交叉分组的结果,可以构建规模因子 SMBt 和账面市值比 HMLt(其中,t=1,2,3...84)的时间序列,具体的计算方式为:

(2)

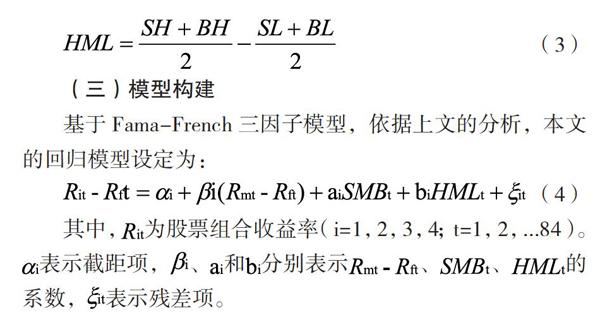

(3)

(三)模型构建

基于 Fama-French 三因子模型,依据上文的分析,本文的回归模型设定为:

(4)

其中,为股票组合收益率(i=1,2,3,4;t=1,2,...84)。表示截距项,、和分别表示、、的系数,表示残差项。

三、实证分析

(一)描述性统计

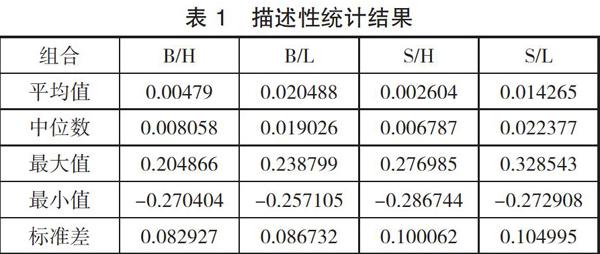

以 2012 年的分组情况为例,解释股票组合月收益率的具体计算。按照分组结果,B/H 组合中包括五只股票,首先计算个股总市值所占组合的权重,其次权重与各自收益率相乘后加总,即可得到组合 B/H 的月均加权收益率 BH。最终每个组合会有 84 个月均收益率数据。运用 Eviews 软件对这 336 个数据进行描述性统计分析,结果如表 1 所示。

分析表 1,可得出以下结论:第一,总体而言,这四个组合的月收益率的平均值都为正数,这说明在 2012 年 1 月至 2018 年 12 月的区间内,酿酒行业的股票表现尚可。第二,比较股票组合的月收益率,组合的账面价值比相同时,有 BH>SH,BL>SL;大规模上市公司的收益率更高。组合总市值大小相同时,有 BH<BL,SH<SL,账面市值比低的公司收益率较高。第三,比较各组合的标准差。账面市值比相同时,B/H 组合的标准差比 S/H 组合更小,B/L 组合的标准差比 S/L 组合更小。这说明小规模上市公司的风险更大。样本区间内,B/L 组合的平均值最大的且标准差相对较小,投资该组合股票是较合适的。

(二)回归分析

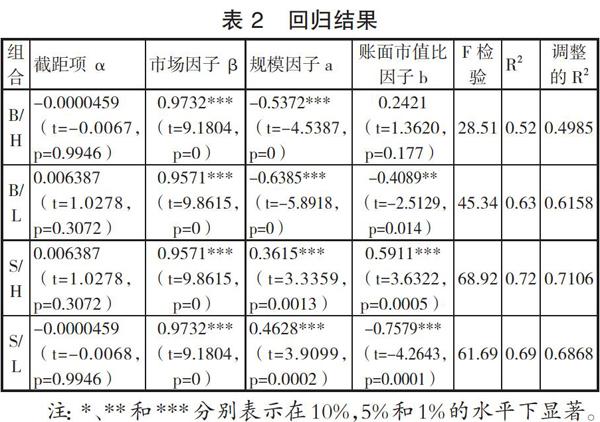

本文基于 Fama-French 三因子模型,采用最小二乘法对 4 个组合的平均月收益率进行回归分析,回归模型为式(4),回归的结果如表 2 所示。

对表 2 中进行分析可知:从模型的拟合优度来看,模型调整的可决系数介于 0.5-0.71 之间,拟合优度尚可。从 F 检验的结果来看,F 值都比较大,由此认为模型整体是显着的。

分析市场因子的回归系数 β。四个组合的 p 值都等于 0,这说明,在 5% 的显着性水平下,认为市场溢价因子对组合的超额收益率有着很好的解释力。各个组合的回归系数 β 都为正数,说明二者是正向相关关系,当市场处于利好状态时,对酿酒行业股票组合也是利好的。市场溢价因子对组合的超额收益率有着很好的解释力。各个组合的回归系数 β 都为正数,说明二者是正向相关关系,当市场处于利好状态时,对酿酒行业股票组合也是利好的。

分析规模因子的回归系数 a。一方面,从 t 检验的结果可知,大规模股票组合 B/H、B/L 的 p 值都为 0,这说明在 5% 的显着性水平下,拒绝原假设,认为规模因子对这两个组合解释力很好。同样地,规模因子对规模股票组合 S/H、S/L 的解释力也很好。由此可得规模因子是影响股票组合的重要影响因素。另一方面,从回归系数的符号来看,大规模股票组合 B/H、B/L 的系数都小于 0;然而,小规模股票组合 S/H、S/L 的 a 值都大于 0,这说明小规模会降低风险报酬率,大规模会提高风险报酬率。通过分析认为,酿酒行业的小规模效应不明显。

分析账面市值比因子的回归系数 b。一方面,从 t 检验的结果可知,除了 B/H 组合以外,在 5% 的置信水平下,三个组合都通过了 t 检验,认为账面市值比因子能较好地解释组合收益率的变动。另一方面,从回归系数的值来看,高账面市值比的股票组合 B/H 和 S/H 的符号都为正,风险收益变化与账面市值比正相关。但 S/H 股票的系数更大,这说明着账面市值比越高,小规模高账面价值比组合的风险收益上升幅度越大。S/H 组合类的股票的发展潜力较大,预期投资回报较高,属于成长型股票,然而,低账面市值比的股票组合 B/L 和 S/L 的符号都为负,风险收益变化与账面市值比负相关。S/L 的系数的绝对值更大,意味着账面市值比下降时,小规模股的收益率下降幅度更大。这意味着在酿酒行业中可能存在市场份额的「蚕食」效应。

分析回归的截距项 α。四个组合 p 值都大于 5%,且系数都不为 0,这与三因子模型中截距项为零的理想状态不相符,这说明除了三因子,还存在影响股票组合收益率变动的因素。

四、结论

本文基于 Fama-French 三因子模型,对酿酒行业的股票组合的收益率进行了实证研究,结论为:样本区间内,市

场溢价因子、规模因子和账面市值比因子对行业股票组合收益率的差异是有显着影响的。在决策时,可对这些因素加以分析,以提高投资策略的准确性。

具体而言,从行业性质来看,酿酒行业特殊的消费特性使得市场环境和居民消费能力对酿酒行业有着很大的影响。样本区间内,在 2012-2015 年,限制三公消费的政策出台,对酒类产品的需求产生极大的冲击。而在 2016-2018 年,供给侧改革等政策的推行,使得企业和居民的消费能力得以提高,这刺激了居民对酒类产品的需求。在本文的分析中,市场溢价因子可以对酿酒行业收益率的变动有很好的的解释力,二者呈现呈正相关关系。投资者在分析行业的股票时,需特别注意宏观的经济环境和与 A 股的走势。

小规模效应认为,规模越小的股票,其收益率越高。但在酿酒行业中,规模大会提高风险报酬率,规模小反而会降低风险报酬率,由此可知,样本区间酿酒行业小规模效应不明显,酿酒行业可能存在马太效应,两极分化的情况比较明显。规模较大、品牌突出的优质酒企发展较快、表现突出,而小规模酒企的发展不尽如人意。在酿酒行业中分析规模因子,具有较大的参考价值。规模大、品牌优势突出的酒类股票,可能是较为理性的决策。

在酿酒行业,账面市值比高的股票组合,其组合的风险收益随之上升;账面市值比越高,小规模高账面价值比组合的风险收益上升幅度越大,S/H 组合的股票具有发展潜力,值得关注。然而账面市值比低的股票组合,组合的风险收益随之下降。在账面市值比低的两个组合中,账面市值比下降时,S/L 组合的收益率下降幅度更大,值得警惕。从四个组合的截距项的回归结果来与三因子模型的理想状态不太相符,除了市场溢价因子、规模因子和账面市值比因子,还存在着影响酿酒行业收益率变动的其他因素,这也是值得进一步研究的方向。

参考文献:

[1]Fama E.F.,French K.R.The Cross-section of Expected Stock Returns[J].Journal of Finance,1992,47(2):427-65.

[2]朱宝宪,何治国.β 值和帐面/市值比与股票收益关系的实证研究[J].金融研究, 2002(4):71-79.

[3]杨炘,陈展辉.中国股市三因子资产定价模型实证研究[J].数量经济技术经济研究,2003(12):137-141.

[4]赵胜民,闫红蕾,张凯.Fama-French 五因子模型比三因子模型更胜一筹吗——来自中国 A 股市场的经验证据[J].南开经济研究,2016(02):41-59.

[5]李阳.CAPM 模型与 Fama-French 三因素模型对我国证券市场创业板的实证分析[D].首都经济贸易大学,2013.

[6]赵田田.我国创业板市场 Fama-French 三因子模型研究[D].上海外国语大学,2017.

作者单位:云南财经大学金融学院

作者 查舒真